明らかな潮目の変化

FT100は大暴落後の戻り高値を更新、米国SP500指数は戻り高値に1%まで肉迫、主要国株式市場は1~2月の株価調整を終え、再騰を開始しつつある。潮目の変化を感じさせる事実に注目したい。

第一は、見切り発車の先週金曜(3月5日)の日本株。最注目の米国2月雇用統計発表を十数時間後に控えて、その結果を待つことなく急騰した。市場はもはや米国雇用回復を所与のものと決めてかかっており、単月のデータにこだわらなくなっていることを示唆する。

風見鶏メディアの変化

第二に、風見鶏メディアの変化。これまで悲観論で一色であった主要メディアがもはや悲観論を続けられなくなった。例えばファイナンシャル・タイムズ。「2月の米国雇用データは大雪の影響により、大幅なマイナスとなる可能性はあるが、それを悲観する必要はない、雇用実態は着実に回復しつつある」等、ポジティブなコメントが現れるようになった(3月5日The Short View)。日経論調も同様。これまで多くの好材料を一過性、表面的なものと解釈し続けてきたメディアが、いよいよ「悲観論でデータを解釈する癖を」捨てざるを得なくなっている。人々は未だに、著しい悲観バイアスを持っているが、それはメディアに誘導されたものである。大メディアの論調の変化は、市場心理を決定的に変えるだろう。

アングロサクソン主導

第三は、アングロサクソンの主導。新年入り後の相場はイギリス、アメリカが主導し、大陸欧州、日本、新興国は出遅れている。まして世界経済の救世主と期待されている中国など新興国相場は大きく立ち遅れている(図表1)。

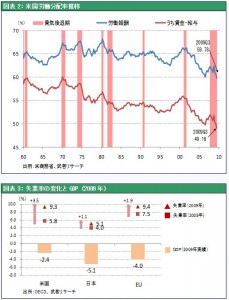

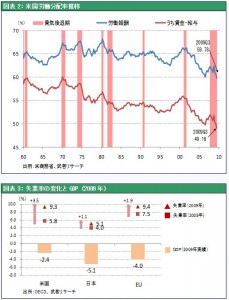

金融危機の総本山であり、アングロサクソン流の自由主義、市場主義が危機の根源と批判されてきたのに、米英のリードは何を物語るのか。それは市場主義に基づく米国が最も、柔軟で調整が早く、世界景気回復を主導するということが見えてきたからである。2009年の経済成長率、米-2.4%、ユーロ-3.9%、日本-5.1%と最も落ち込みが小さかった米国で、失業率上昇幅3.5%という突出した雇用削減がなされた(ユーロ圏1.9%、日本1.1%)。この不況下で米国の労働生産性は著しく上昇し、企業の労働分配率は過去最低水準まで低下している(図表2、図表3)。雇用悪化の裏側で進行していた、(メディアが全く報道してこなかった)重要な事実「米国企業部門の空前のスリム化」が、今後の米国経済本格回復の起動力となる。それ故、アングロサクソン株式が元気なのである。

それでは、今始まった潮目の変化がなぜ、日本株の大相場の起点になると考えられるのか。知りたい方は、私の日本デフレ論1.2.3(投資ストラテジーの焦点287、288、289号)をぜひ参照されたい。

金融危機の総本山であり、アングロサクソン流の自由主義、市場主義が危機の根源と批判されてきたのに、米英のリードは何を物語るのか。それは市場主義に基づく米国が最も、柔軟で調整が早く、世界景気回復を主導するということが見えてきたからである。2009年の経済成長率、米-2.4%、ユーロ-3.9%、日本-5.1%と最も落ち込みが小さかった米国で、失業率上昇幅3.5%という突出した雇用削減がなされた(ユーロ圏1.9%、日本1.1%)。この不況下で米国の労働生産性は著しく上昇し、企業の労働分配率は過去最低水準まで低下している(図表2、図表3)。雇用悪化の裏側で進行していた、(メディアが全く報道してこなかった)重要な事実「米国企業部門の空前のスリム化」が、今後の米国経済本格回復の起動力となる。それ故、アングロサクソン株式が元気なのである。

それでは、今始まった潮目の変化がなぜ、日本株の大相場の起点になると考えられるのか。知りたい方は、私の日本デフレ論1.2.3(投資ストラテジーの焦点287、288、289号)をぜひ参照されたい。

金融危機の総本山であり、アングロサクソン流の自由主義、市場主義が危機の根源と批判されてきたのに、米英のリードは何を物語るのか。それは市場主義に基づく米国が最も、柔軟で調整が早く、世界景気回復を主導するということが見えてきたからである。2009年の経済成長率、米-2.4%、ユーロ-3.9%、日本-5.1%と最も落ち込みが小さかった米国で、失業率上昇幅3.5%という突出した雇用削減がなされた(ユーロ圏1.9%、日本1.1%)。この不況下で米国の労働生産性は著しく上昇し、企業の労働分配率は過去最低水準まで低下している(図表2、図表3)。雇用悪化の裏側で進行していた、(メディアが全く報道してこなかった)重要な事実「米国企業部門の空前のスリム化」が、今後の米国経済本格回復の起動力となる。それ故、アングロサクソン株式が元気なのである。

それでは、今始まった潮目の変化がなぜ、日本株の大相場の起点になると考えられるのか。知りたい方は、私の日本デフレ論1.2.3(投資ストラテジーの焦点287、288、289号)をぜひ参照されたい。