二分されるロンドン投資家の心理

大転換期が到来したようである。我々が人生で経験してこなかったスケールの株価上昇が始まった可能性が高い。怒涛のような株高の前に、悲観論は跡形もなく押流されていくだろう。悲観論では株高を全く説明も正当化も出来ないからである。人々はいかに大きなマグマが蓄えられていたかを知るだろう。

ただ現在のところ、期待の変化は一様ではない。安倍首相の主導によるリフレ政策が功を奏すか否か? ①安倍氏周辺の足の引っ張りで掛け声倒れに終わる不安、②金融政策だけで円高デフレが是正できるか、と言う二つの懸念があり、失望を引き起こす可能性は排除できない。麻生副総理は「金融緩和だけではデフレ脱却はできない」「日銀とのアコードは必要ない」「次期日銀総裁は学者はダメ、官僚出身者を排除しない」とことごとく水をかけている。白川日銀総裁に至っては「どちらかと言うとデフレよりもインフレの方が心配」(2012年12月29日付日本経済新聞)等とけん制をかけている。

筆者が先週訪れたロンドンの投資家の雰囲気も二分されている。主としてヘッジファンド系の投資家は警戒心を緩めていない。繰り返された偽りの夜明けでトラウマに陥っているのである。20年間の下落相場で生き延びた投資家は、インデックスショート、ストックピックというヘッジ手法を多用してきたが、それが機能しなくなっている。円安による為替損もあり、これまでのサバイバル投資手法が効かなくなっている。円高・デフレ・株安の長期トレンドが本当に変わったとすれば、過去の成功手法を転換させる必要性があるが、その見極めがついていないのである。

他方、長期投資家の中では今回は違うと言う期待も高まっている。日本資産への資金流入も始まっていると言われる。

図表1:緩和に遅れる日銀(各国中銀総資産/GDP比)

図表2:主要通貨の対円レート

図表3:超出遅れの日本株

株価を政策成否の指標とせよ

鍵は安倍首相のイニシャティブが貫かれるかどうか。バーナンキ米連邦準備理事会(FRB)議長に学ぶべきである。期待に働きかけ、リスクプレミアムを引き下げる、つまり資産価格を押し上げることに眼目があり、その中心が株式である。今や市場金融の時代となり、中央銀行の政策は市場価格のマネージメントが軸になる。そうした環境下でのセーフテイーネットとは非理性的な市場価格の崩落を防ぐこと、流動性供給とは資産価格の引き上げにより購買力を創造することである。バーナンキ議長の量的緩和・創造的金融政策はそうした時代の要請にこたえたもの。教科書に書いてなくても、結果が出せる政策の創造が必要だ。

成否の要諦は株高の持続にある。「株高が正当」というメンタリティーを確立することが必要である。インフレターゲットも必要だが、当局は表明をしなくてもいいが、株価ターゲットを念頭に置いておくべきだろう。株高を支える一の矢、二の矢、三の矢を次々と繰り出せるか。ようやく芽を出し始めたリスクテイカーのはしごを外さないことが重要だ。当局は円高デフレ是正の中心に株価政策を置くことに、自信を持つべきだ。日本株は空前の割安さ、空前の好需給つまり大幅水準訂正の理論的根拠はある。株高がもたらす資産効果は甚大。米国の例でも資産価格下落と貯蓄率の変化は完全に連動しており、株高は貯蓄率の低下をもたらし消費を刺激する。

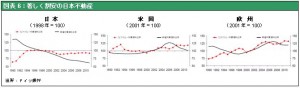

図表5に示すように、リスク選好指標である「株式益回り/社債利回り倍率」は1990年の日本のバブルピーク時0.25倍、1999年の米国ITバブルピーク時0.5倍に対して、現在の日本は8倍、米国は2倍、である。1930年代以降、米国でこの比率が最も高かったのは1949年の5倍であることを考えると、如何に今の日本が異常なリスク回避心理にとらわれているかがわかる。そうした割安さは、家計、年金、保険、投信、銀行、外国人という全ての投資家が日本株を売りつくしてきたからであり、著しいアンダーウェイト状態にあることの裏返しである。日本株は空前の好需給、つまり枯れ草にガソリンが散布されている状態にあり、一度点火されれば大火になる条件を秘めている。

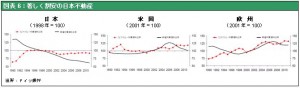

極端に割安化した資産価格は、資産価格是正による大幅なキャピタルゲインの可能性を残している。1倍のPBRが世界平均の1.7倍に上昇するだけで、株価はほぼ倍増、株式時価総額は200兆円以上増加する。それに不動産価格の上昇の余地も大きい。

図表4:リスク選好度の振り子

図表5:日米の株式リターン/社債リターン倍率

図表6:著しく割安の日本不動産