2024年11月13日

ストラテジーブレティン 第368号

トランプ大統領の2025年、バブルへGO

~米国資本主義は進化し続けている~

(1) トランプ氏勝利の意味するもの

トランプ氏が率いる共和党は大統領、上下両院を抑えるトリプルレッドを確保した模様である。2016年前に泡沫候補として登場したトランプ氏が、大半のメディアと専門家の予想を覆してクリントン氏を僅差で破ったことは驚きであった。その8年後に一段と毀誉褒貶が強まったトランプ氏が圧勝したことは、何を物語っているのだろうか。

これを思想上の対立における保守の勝利とのみ見るのではなく、米国資本主義の進化の一過程と見る視点も必要なのではないか。

2024年ノーベル経済学賞は、歴史と制度分析を経済学の領域に取り込んだことにより、ダロン・アセモグルMIT教授等3名が受賞した。アセモグル教授は、「私的財産保護、機会平等、自由な市場経済など、政治経済の仕組みを持つ国こそがイノベーションを生み、繁栄を実現できる。権威主義的な政治制度は創造的破壊の芽を摘むため、長期的な成長には結びつかない。法の支配が貧弱な社会、国民を搾取する制度は支配者に特権を与え、人々を隷属させ続ける。一見改革に見える変化が起きたとしても、支配者が入れ替わるだけで停滞が続く」と主張している。そのためにこそ、機会均等を維持する規制緩和と既得権排除が必須であるという意見である。氏の所説に従えば、米国固有のDNAとたゆまぬ改革により米国資本主義というエコシステムが進化してきたのである。規制緩和を進め既得権益化を排除するというトランプ氏やマスク氏の主張は、米国の資本主義の源流にある「反知性主義(=反権威主義と言うほうが分かりやすい)」(森本あんり氏)の再登場と言う側面があるとも見える。トランプ氏やイーロン・マスク氏が尊敬する第7代大統領ジャクソン(1829-1837)は開拓者精神と自立精神に満ちた反知性(=権威)主義の体現者である。トランプ氏、マスク氏が共有するスローガン「多数意見は、勇気ある一人が創る」はジャクソン大統領の名言でもある。

そのような脈絡から考えればトランプ氏の政策が功を奏する可能性も検討するべきであろう。氏が勝利宣言で述べた「米国の黄金時代が到来する」という言葉を、大言壮語と片付けることはできない。

(2) 1995年との類似性、高金利とアニマルスピリット

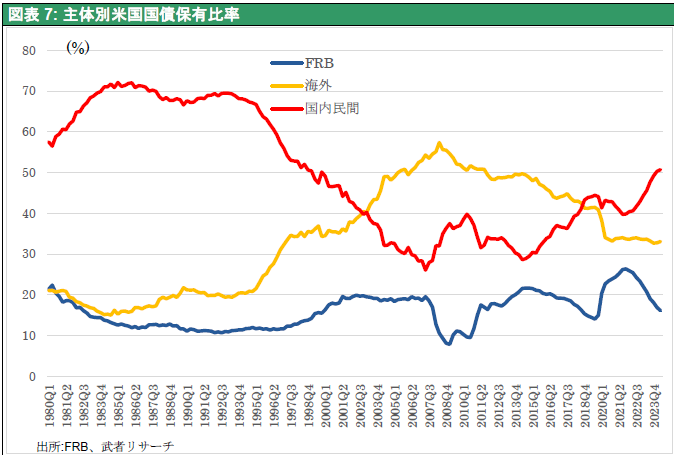

選挙で圧倒的信任を獲得し強力な実行力を得たトランプ大統領は、規制緩和と既得権排除でAI等の新産業革命の土壌を耕すかもしれない。そのような期待が高まれば、2025年は大きな上げ潮(アップスウィング)の年になる。過去を振り返ると今日と類似しているのが1995年である。大幅な利上げの後、最初に利下げがなされたのが1995年であった。1995年から1996年12月の根拠なき熱狂(グリーンスパン議長)を経て、2000年のITバブルに向かう局面と現在とは、多くの点で類似している。SP500指数は最初の利下げが実施された1995年7月から1年間で13%、2年間で70%、3年間で99%と言う大幅な値上りになった。当時と現在とは、1)利上げ終了後に高い実質金利が維持されたこと、2)長期金利も抑制されイールドカーブフラット化が長期化したこと、3)ドル高が続いたこと、4)技術革新(当時はインターネット革命、今はAI革命)の進行が旺盛な投資をけん引したこと、などが類似している。

図表1 SP500,米国長短金利と金利差の推移

それにしても何故、大幅な利上げと高実質金利の継続の下で、好況が続いたのであろうか。それは経済の基礎体温(=地力)が高まっていたからであろう。FF金利を高く維持しないと、資産価格上昇とインフレが大きく高進してしまう、という環境だったと考えられる。つまり利上げの目的は、過熱を防ぐための予防的利上げだったのである。

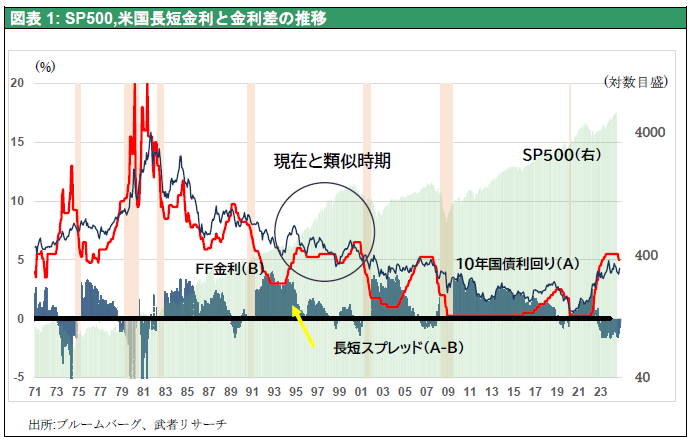

この事情は自然利子率(実質中立金利)の急激な変化を通して観測できる。インフレを抑制しつつ最大雇用を実現できる成長率が潜在成長率である。この潜在成長率を実現できる最適レートを自然利子率と言い、FRBはそれを目指して金利水準を誘導していく。人々が過度に強気になり資産バブルと景気過熱の恐れが高まれば、FF金利を大きく引き上げブレーキをかける必要が出てくる。過去を振り返ると自然利子率つまり中央銀行が目指すべき金利は大きく変動してきたことが分かる。それはNY連銀の試算による潜在成長率と自然利子率の推移を振り返ると明瞭である(図表2)。1995年以降2000年のドットコムバブル崩壊まで両者は大きく上昇を続けたのである。当時の米国は、1980年代のリストラが終わり、IT革命が進行し、冷戦終了後の平和の配当を享受しつつ、唯一のスーパーパワーとして世界に君臨していた。

図表2 米国自然利子率と潜在成長率推移(NY Fed試算)

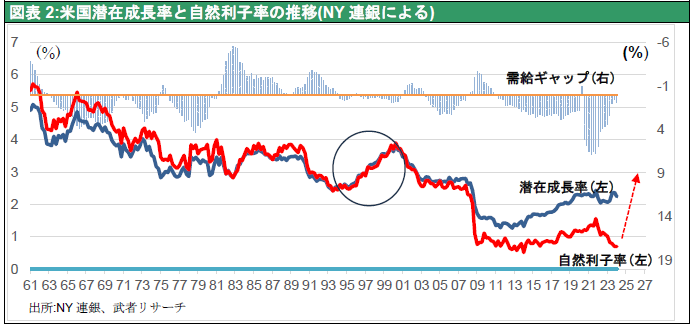

(3) 何故高金利が景気を失速させないのか

1995年当時と同様、現在も米国の自然利子率が急上昇していることは明らかである。自然利子率の目安となる実質FF金利の推移を図表3により振り返ると、1995年頃から大きく上昇していることが注目される。この実質FF金利は、1990年から2008年までの228ヶ月間平均1.5%で推移したが、2009年以降2024年8月までの188ヶ月間の平均は-1.25%と大きく低下した。リーマンショックを境に実質中立金利のレベルが劇的に変化したのである。リスクテイクに懲りた人々がいくらFF金利を下げても、全く反応しなくなったと解釈できる。しかし2023年以降状況は劇的に変化し、再び実質FF金利が大きくプラスになっている。

図表3 米国実質FF金利の推移

今回もまた1995年当時と同様に、急激な利上げ(2022年以降の1年半で500BP)が、全く景気減速を招かなかった。利上げが総需要の抑制=景気の減速を通してインフレの鎮静化につながるにつながる経路(transmission channel)は、1)銀行の企業融資抑制、2)銀行の住宅等個人融資抑制、3)ファンド・投機家の資金コストの上昇➡資産価格の下落、の3つである。しかしながら、1)は今や企業の銀行借り入れ依存が著しく低下しており機能しなかった。2)に関しては、住宅需給ひっ迫により家賃と住宅価格が上昇を続けたために、借り入れコストの上昇は一定程度相殺された。最も影響が大きいはずの3)は、利上げの打撃をほとんど受けなかった。利上げのマイナスは投資家のアニマルスピリットの高まりで、相殺されたのである。資金コストが上昇しても、人々がより強気になれば、リスクプレミアムを引き下げての投資維持が可能であり、資産価格は上昇し得る。この利上げを打ち消したアニマルスピリットの高まりこそが、利上げの下でも資産価格上昇を維持し、総需要を支え続けた主因であった。

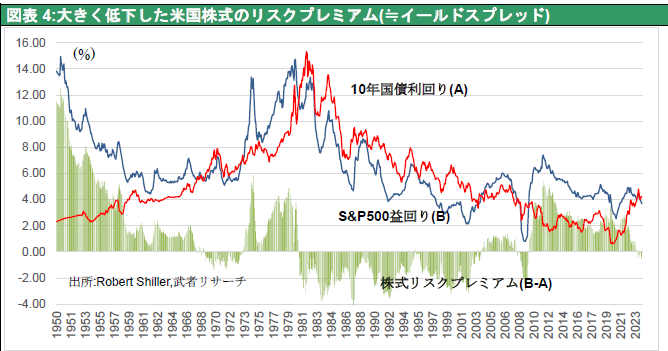

もし利上げをしていなければ、資産価格上昇と景気過熱により、インフレは大きく高進していたはずである。人々が強気化したことは株式リスクプレミアムが急低下した(=バリュエーションが大きく高まった)ことに如実に表れている(図表4参照)。上述の実質FF金利と株式リスクプレミアムの間に密接な相関があることが、伺われよう。

図表4 株式リスクプレミアム(≒株式益回り-国債利回り)推移

ここにきて人々が強気バイアスを強めてきた要因として、1)AI・ネット産業革命(イノベーションと利益向上)、2)株式資本主義の好循環、3)財政による需要創造、4)グローバル経済の内在化(対外債務による米国経済の強化、ドル高の恩恵)、の4点が指摘される。こうした構造的要因による人々の自信の高まりは、1995年当時と共通している面が大きいと思われる。当時と同様に、米国は潜在成長率を高め長期株価上昇の条件を形成しているようにも見えてくる。

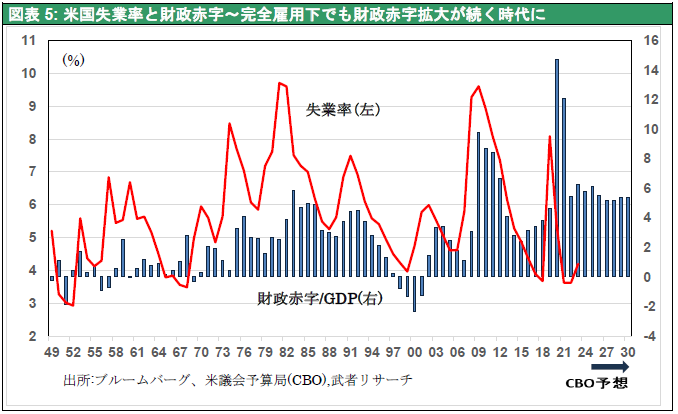

図表5 財政赤字(対GDP)と失業率推移

(4) トランプ政権下の米国経済の課題とリスク

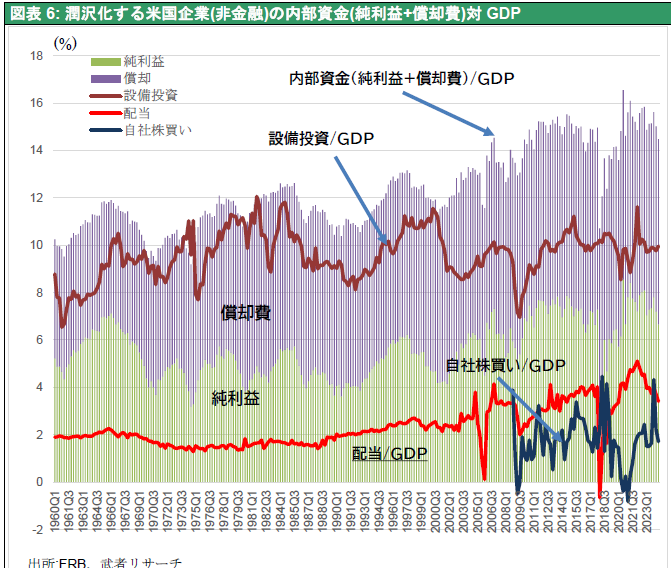

今日の米国の最優先の経済課題は、新規雇用の創造である。新産業革命が生産性の向上と供給力増大をもたらす一方、労働力への需要を減少させるからである。AI革命で企業の利益が増加し貯蓄が蓄積されている(図表6)。企業の内部資金(純利益+減価償却費)は、1960年代から1990年代まで、GDPの10~12%で推移していた。それが、最近では14~16%で推移するようになっている。この企業の増加した余剰資金をどう再分配し新規需要と雇用につなげるか。1)政府による所得再配分と需要創造、2)株式市場による所得還流と需要創造、3)労働分配率の引き上げ、と言う3つのチャンネルが考えられる。

図表6 潤沢化する米国企業の内部資金(純利益+償却費)対GDP

そこで展開されているものが、高圧経済政策である。高めの需要圧力を維持しタイトな労働需給を維持することで雇用と賃金を高め家計所得を確保しなければならない。そのためには拡張的財政政策、株価・住宅価格などの資産価格の上昇、強いドルによる有利な交易条件の維持が必要である。トランプ氏の経済政策は、そのような目的に沿うものとなるだろう。

リスクは金利の急騰が成長と株高を頓挫させることであろう。経済の過熱はインフレやバブルに繋がり、長期金利の高騰と言う市場の反乱に結び付く。それは利払い費の増加と言う形で、財政の需要創造力を奪う。金融政策運営に慎重さが求められる。

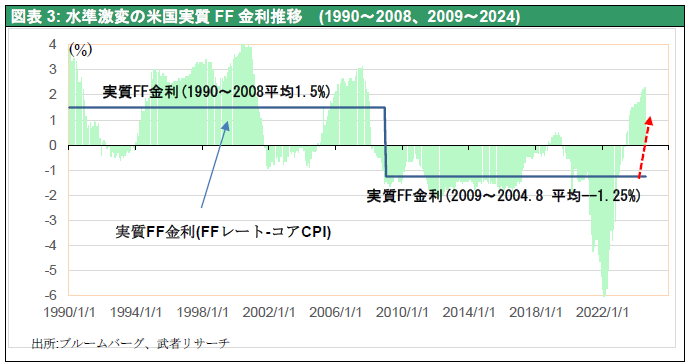

ただ米国金利がなかなか上がらないという、good newsがある。1)大幅な利上げ、2)QT(量的引き締め)、3)財政赤字大幅増、4)対外収支の大幅な赤字、等のマイナス山積にもかかわらず米国の長期金利は5%という固い天井が破られていない。第一の理由は潤沢な米国国内貯蓄によって国内投資家による国債投資が旺盛なことがある。図表7に見るように、これまでの買い手であったFRBと海外勢が売りに回る中で、国内民間の投資が急増している。企業の貯蓄の増加に加えて、資産価格の大幅な上昇によって潤った資金の一部が高金利となった米国債にシフトしている。第二の理由は、FRBに対する信任、米ドル信認が維持されていることである。パンデミックとその後の利上げを経済後退をほとんど招くことなく乗り切ったFRBの手腕は、市場に安心感をもたらしている。またBRICSの台頭、人民元決済比率の高まり等にもかかわらず、金融市場においてはドルと米中銀に対する信認は厚い。FRBの失策がない限り、近い将来の米金利急騰は回避できるだろう。

図表7米国国債主体別保有比率