2024年10月15日

ストラテジーブレティン 第366号

長期資産価格循環 と”日本株持たざるリスク”

~オルカンより日本株が魅力的だ~

(1) 今、資産価格循環、Super Bubble Cycleが決定的に重要だ

国際分散投資における長期資産配分において、今ほど資産価格サイクル(バブルサイクル)が重要な時はない。各国毎に固有の10~数10年の周期で見た資産価格の上昇下落の循環が観測でき、各国ともに底で買って高値で売ればよい。

幸運なことに、この資産価格サイクルは国によって全く位相が異なるので、国際分散投資においては、機械的、静態的に数理モデルに基づいて配分するのではなく、この資産価格サイクルにより強弱をつけるべきだ。カントリーアロケーションはこの長期資産価格サイクルに最重点を置いて配分するべきだ。

特に日本はNISAにより急速に投資ブームが盛り上がっているが、その大半が「オルカン」と称される海外株式投信に流れている。ふつうはホームカントリーバイアスがあり、自国投資偏重となるのであるが、日本は逆に海外投資偏重と言う奇妙なことが起きている。これは以下に具体的に説明する各国の資産価格サイクルの位相から見て、とても非合理なことである。

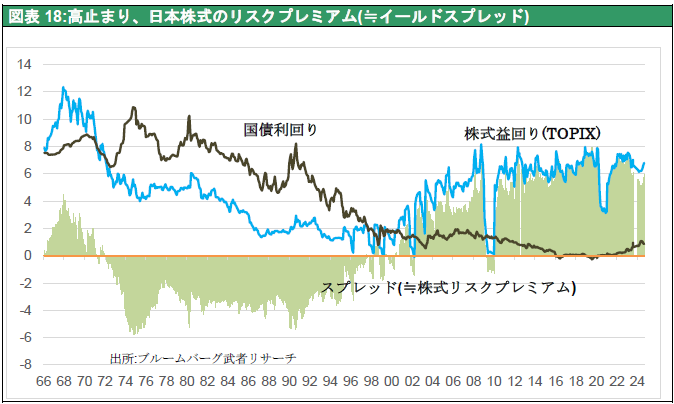

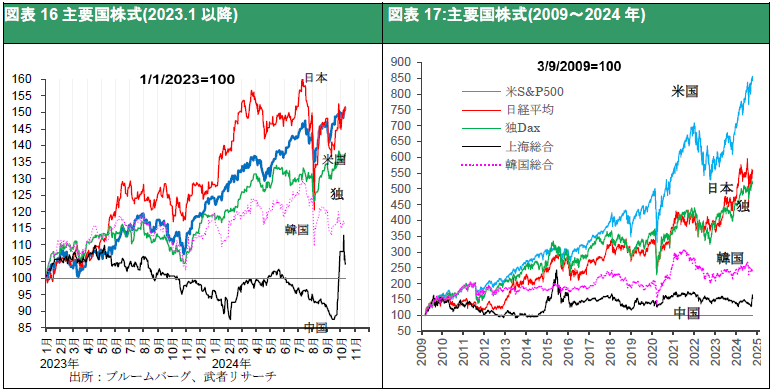

主要国の資産価格サイクルを図示すると図表1のようになる。中国はサイクルのピークを過ぎたところにあり、資産投資は抑制し、cash is Kingに徹するべきだ。米国は資産価格が概ねフェフバリューにあるが、金利急騰が起きれば、直ちにバブル化する、黄色信号寸前の状態にある。バランスの取れた資産配分が望ましい。それらに対して日本は、バブル崩壊後の底入れからしばらく経った局面であるが、資産価格は割安水準にある。まさしく日本における投資リスクは日本株持たざるリスク、と言える。今年に入ってからの株価急騰に水を差した「植田ショック」「岸田ショック」の二つの政策ショックは、日本株式のボラテリティーを異常に高め、日本株式の割安さ(=高リスクプレミアム)を一層高めた。日本株式は選挙前の不透明さから、最高値近辺での迷走を続けている。しかし利上げ・緊縮財政と言う真性デフレ政策を打ち出している立憲民主党政権が成立しない限り(その可能性は無い)、選挙後の日本株買いは必至、日経平均株価は年内4.2~4.5万円、2025年前半には5万円に到達するだろう。

図表1 資産価格サイクルと各国の位相

図表2TOPIX、SP500倍率の推移

(2) 米国資産価格はバブル形成に向けモメンタム、だが要警戒

米国の資産価格サイクルは、バブル形成に向けて最もモメンタムを高める場面かもしれない。インフレ懸念は大きく鎮静化し、リセッションの心配もほぼなくなった。しかも利下げの余地が大きいとあっては、リスク資産投資に舵が大きく舵が切られそうな場面である。市場フレンドリーの政策を掲げるトランプ氏が大統領になれば、期待が高まる可能性がある。また「私は資本主義者」と左翼から中道へと軸を大きく旋回させているカマラ・ハリス氏が当選しても、市場の騰勢が水を差されることはないだろう。

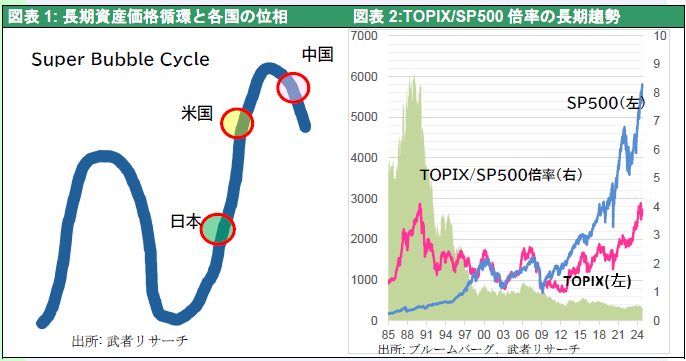

ここで米国資産クラスのバブル度を検証してみよう。株式はバブルではないが、割安感は完全になくなり、中期的には警戒も必要な局面に入っている。図表3は手っ取り早い目安としてのFed Modelでの評価であるが、10月11日(金)時点でのSP500益回り4.39%、10年国債利回り4.07%、スプレット(≒株式リスクプレミアム)は0.32%であった。実際の株価(終値)5815に対してフェアバリューは6226とほぼ同じである。2025年には10%の利益成長が見込まれているが、長期金利が5%台に跳ね上がると、2002年5月以来初めてのスプレット(≒株式リスクプレミアム)マイナスとなる。

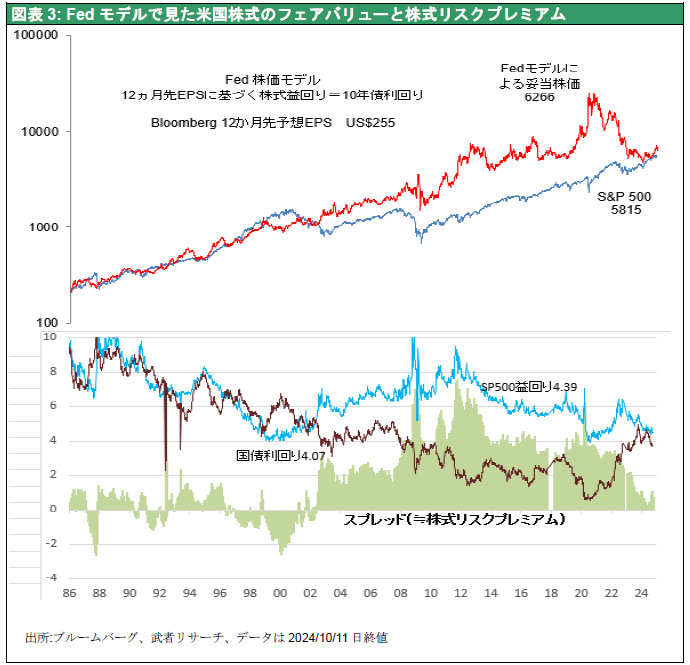

この旺盛なリスクテイク意欲は図表4に見る米国の自然利子率(≒実質FF金利)の急上昇とも符合している。経済心理がリーマンショック後の萎縮から完全に回復し、人々はリスクテイクに重心を置いている。持続的完全雇用成長のためには、相当の高金利(=ブレーキ)が必要な場面に入っている、と言える。

図表3Fed Modelから見た米国株式評価

図表4 実質FF金利と株式のリスクプレミアム

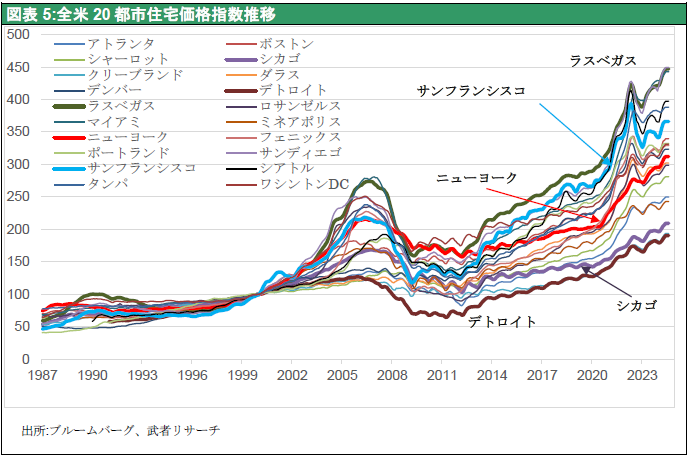

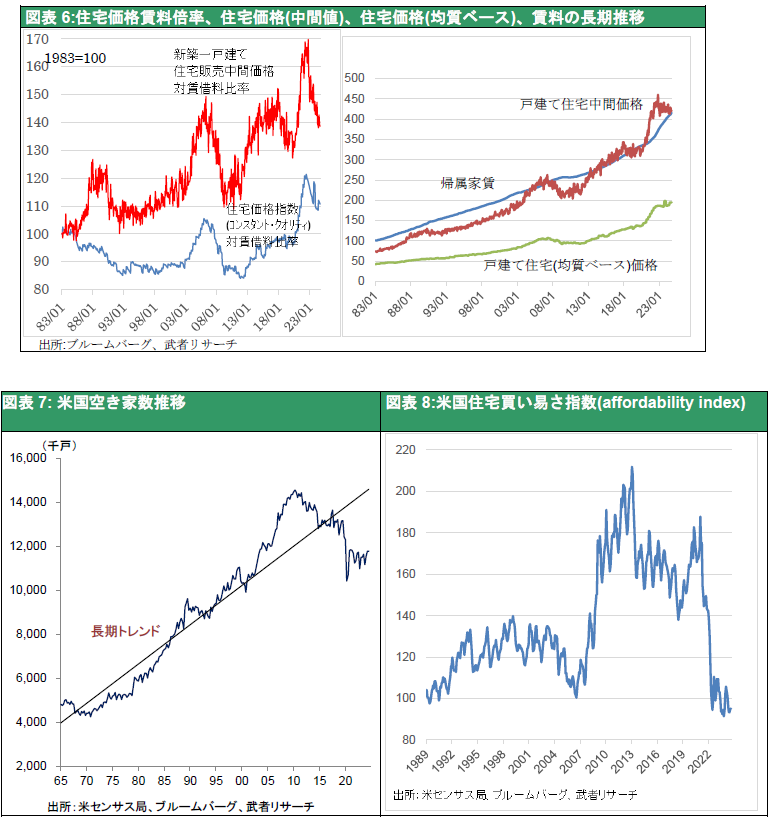

資産価格が割高テリトリーに向かっているのは住宅も同様である。図表5に見るようにケースシーラー住宅価格指数(2000=100)は、2006年のピーク(184)から2012年134へと27%下落したが2022年には308まで上昇し、10年間で2.3倍となった。その後2023年初に5%下落したが2024年6月には325ポイントへと1年間で10%上昇した。現在のレベルはサブプライム住宅バブル時と比し、77%高となっている。もっとも2006年の水準を超えて高騰した住宅価格をバブルと即断するべきではない。(1)販売される住宅の質の上昇、(2)家賃の上昇(=投資採算の向上)、という要素が加味されるべきである。とは言え、この両者を加味した均質価格ベースの住宅価格の対賃料倍率は2022年6月比では10%低下したものの、水準はリーマンショック時を上回っている(図表6参照)。米国住宅は空き家の低下に見るように恒常的供給不足にあり、金融引き締めで住宅が買いにくくなったにもかかわらず(図表7)、価格が下がらないという構造的問題がある。

図表5全米20都市住宅価格指数

図表6住宅価格賃料倍率、住宅価格(中間値)、住宅価格(均質ベース)、賃料の長期推移

図表7米国住宅空き家推移

図表8米国買い易さ指数

このように見てくると米国の資産価格は、バブルに向かって走り出す寸前にあるように見える。真のリスクは高騰した資産価格が米国長期金利の急騰によって正当化できなくなった時であろう。米国財政赤字の定着も金利上昇要因である。米国では株から債券への投資資金のシフトが起きようとしている。

このリスクを抑えているものは (1)米国の潤沢な国内貯蓄と、(2)FRBに対する信認の強さが、この2つが金利急騰を抑えている。このことが米国中立金利の上昇の背景にあると考えられる。

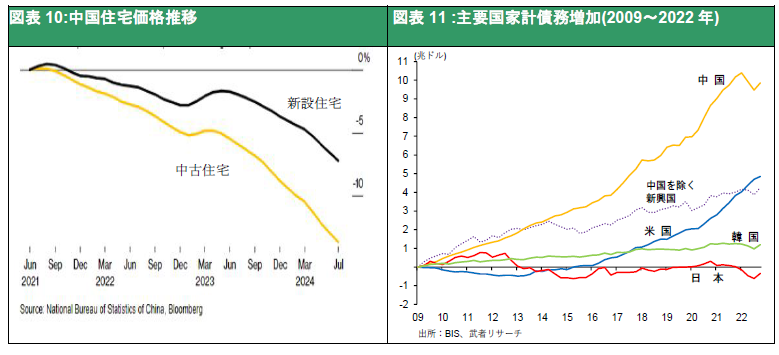

(3) 中国不動産バブル、住宅保有の国有化に向かわざるを得ないだろう

中国の不動産バブル崩壊は確定的であり、修復の見通しは立たない。弥縫策を連発し目先の安定を演出することが続くだろう。中国バブルは日本よりはるかに深刻であり、究極の解決策は社会主義化(=個人所有の否定)かもしれない。いずれ50兆元(1000兆円)以上の巨額の公的資金投入によりバブル崩壊による損失を政府に移転することが必須となるだろう(注1)。それにより企業・家計の損失処理、バランスシート健全化が期待されるが、その後、支援を受けた企業や銀行が資本主義的主体として再生されるだろうか。資本の規律に基づく厳しい不良債権処理(=将来キャッシュフローをベースにした不良債権査定)、金融構造改革が行われないと、経済主体は陶冶されずゾンビ化してしまうだけである。(注2)

(注1) 中国で求められる不良債権最終処理額はどれほどになるのだろうか。①地方政府の別動隊、地方融資平台の債務残高66兆元(=1300兆円)、②家計債務の累積額(2009~2022年)10兆ドル=70兆元、③中国国内の売れ残り新築物件の在庫は6000万戸(単価2000万円と見積もっても1200兆円=60兆元)などから、ざっと見積もっただけでも1000兆円、50兆元以上に上るだろう。それは110兆元のGDP比約5割に相当する。

(注2)日本の場合地価はピークから8割下落して底入れした。この間発生した不良債権は100兆円、対GDP比20%の不良債権が処理がされが、金融不良債権処理期間(1996年から2006年まで)に日銀のバランスシートは50兆円から150兆円へと100兆円増加し民間の損失がカバーされた。桑原稔氏によるとこの100兆円の損失は公的資金注入38兆円、有価証券含み益の充当(ピーク1990年時50兆円)、銀行の利益剰余金処理によってカバーされた。https://www.nippon.com/ja/in-depth/d00470/#

中国の住宅価格は新築で10%弱、中古で20%弱の下落にとどまっている。これまでは価格統制により下落は限定的だったが、その分取引量が急減(今年1~7月対前年比24.3 %減、ピークの2021年比では半減以下)となっている。よって統計上も企業財務上も日本で起きたような規模での不良債権は未だ発生していない。その結果恒大集団、碧桂園などの事実上の破綻企業が追い貸しによって生かされている。当然のこととして住宅価格の先安観が定着し不動産取引が激減しているのである。

不動産需要を振興するために5月にはローン金利の引き下げや頭金比率の引き下げ、代金前受済みの未完成物件の完成のための不動産業者への融資拡大、売れ残り住宅在庫の政府買い取りと公的住宅への転用、などが打ち出されたが、その規模は小さく焼け石に水であった。10月には国債増発による国有企業への資本増強や不動産業界の支援が発表されたがその規模は市場期待(2~10兆元(40~200兆円))には遠く届かないようである。

雇用不安が高まり、不動産価格の先安観の高まっている状況では、国民は消費を切り詰めざるを得ず、それがさらなる経済収縮を招いている。社会保険・年金未整備の中国では、唯一庶民が頼れるものは貯蓄のみなのである。なお中国の個人資産の7割が不動産、中国人の持ち家比率9割と言われており、バブルが本当に崩壊した時の家計の損失は公的部門が被らざるを得ないだろう。

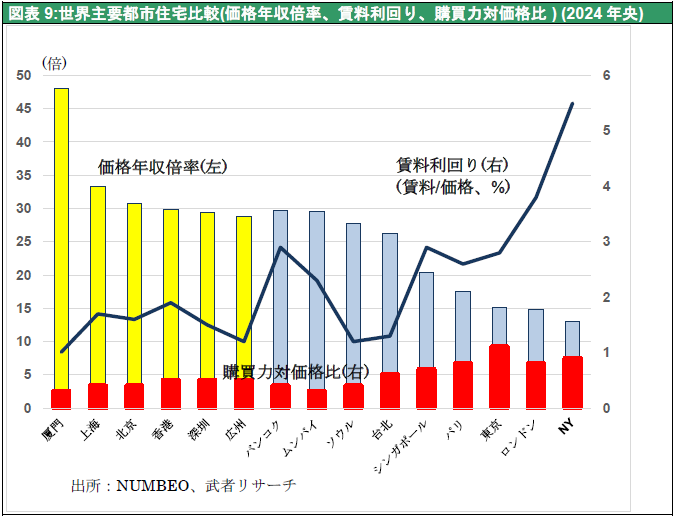

図表9世界主要都市住宅価格比較、年収倍率、賃料利回り、購買力対価格比

図表10中国住宅価格推移

図表11主要国家計債務増加(2009~2022年)

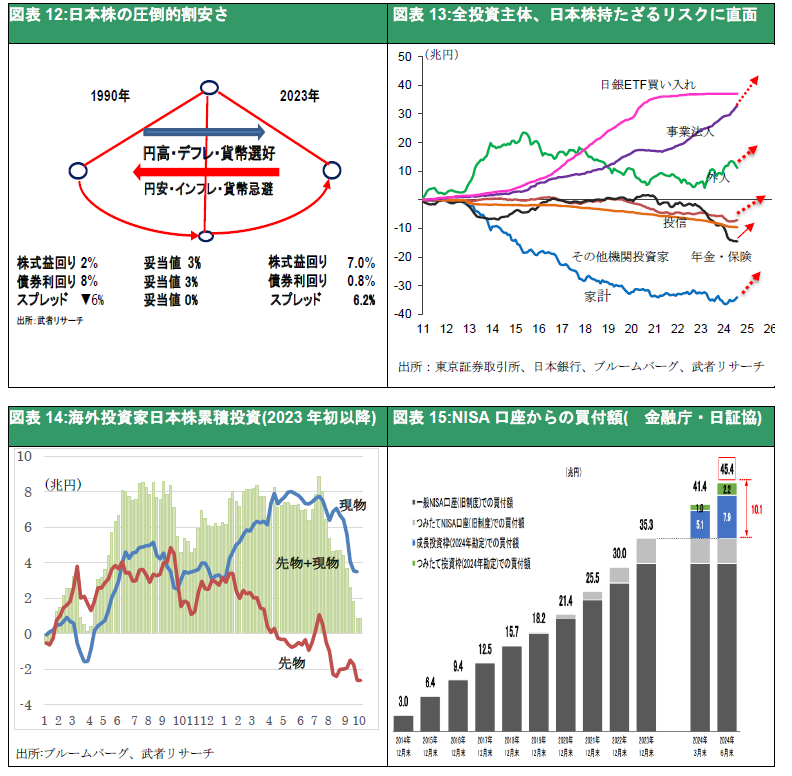

(4) 日本株、全投資主体が一斉に買い始める

ウォール街に「FOMO」と言う言い回しがある。Fear of Missing outの略で、取りされることに対する不安を意味する。今の日本株式市場はまさにそのような状態に入りつつあると予想する。日本株のばかげているほどの割安さにようやく人々は気づき、日本株を持たざるリスクを真剣に考えざるを得ない。

1)外国人投資家➡昨年来世界主要市場で最も値上がりした日本株比率を高めるどころかほぼすべてを売ってしまった。(図表14参照)

2)個人投資家➡NISA改革が始まり投資ブームが起きている、2024年1~6月で10.1兆円が買い付けられた。年間では20兆円、前年比4倍増のペースである。今のところこの大半が海外投信だが、日本株への急シフトが起きるだろう。

3)企業➡PBR1倍以下の是正を求める金融庁、東証に押されて自社株買いに走っている、年間20兆円、前年比倍増ペースが続いている。

4)年金など機関投資家➡インフレ定着、金利上昇の下で日本国債投資比率の引き下げと株式シフトを余儀なくされている、政府による国公共済(KKR)など公的年金運用の積極化の要請等、が浸透していく。

このように全ての投資主体が日本株に向かって押し出されていくだろう。日本で株式主体の資金運用体制が怒涛の勢いで始まることは疑いない。植田ショック、石破ショックで足止めを食らった日本株投資家の再度FOMOは、を思い知らされるだろう。

図表11長期資産サイクルから見た日本株の圧倒的魅力度

図表12全投資主体が直面する日本株持たざるリスク

図表13海外投資家日本株累積投資(2023年初以降)

図表14NISA口座からの買い付け額

図表15主要国株式(2023.1以降)

図表16主要国株式(2009.3以降)

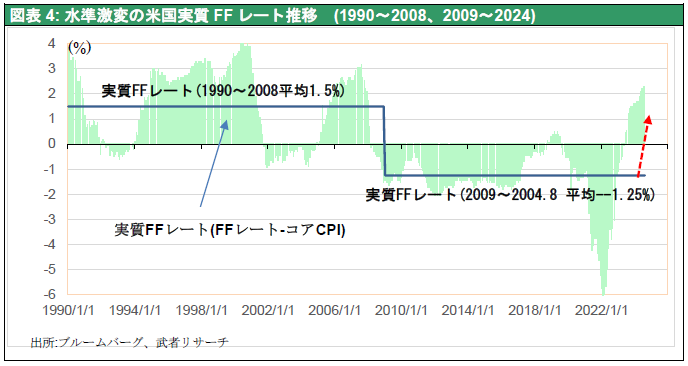

2点、重要だと思われることを付記したい。第一は日本株のリスクは一にも二にも、時期尚早の金融引き締めである。図表17に見るように日本株式のリスクプレミアムは、米国に比し著しく高い。その意味するところは、米国とは異なり日本の中立金利は未だに著しく低い、と言うことである。尚早の利上げは命取りになる。植田ショックの教訓を胸に刻むべきである。第二に米国金利高止まりは円安の継続を意味する。

それは日本株高要因となる。

図表16日本株式のリスクプレミアム