2010年11月18日

ストラテジーブレティン 第35号

米国が日本型デフレに陥らない4つの理由

米国がデフレに陥るか否かが、投資判断をめぐる決定的な分岐点である。デフレ回避が確かであれば、市場はリスクテイクとCash is King メンタリティーの放棄に向かっていくはずである。我々は以下の4点の事実により、日本と米国とは条件がまったく異なる、と主張する。いまこそCash is Kingを捨てるべきだ。それは円安にも通ずる。

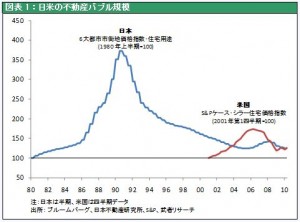

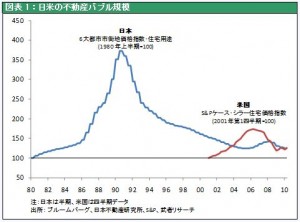

(1)バブルの規模の決定的な差⇒富士山と丹沢山ほどの差

日本の不動産バブルは10年で4倍となり15年かかって底入れした。米国の住宅バブルは5年で1.7倍となり、3年で底入れした。しかも日本では同時に株式も5倍のバブル化が進行した。バブルの規模は、日米に極端な差がある。あたかも富士山と丹沢山程の極端な差がある。それは銀行部門の潜在的不良債権の規模にも同様の格差があるということを示唆する。

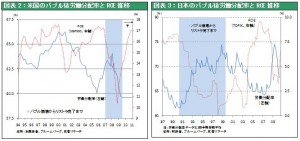

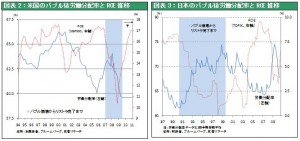

(2)企業リストラと利益回復度合い⇒株式魅力度の決定的相違

米国企業はバブル崩壊後2年でリストラを完了、労働分配率は劇的に低下し企業収益はほぼ過去ピークに戻った。日本企業はバブル崩壊後リストラ完了までに10年を要した。それは株式の魅力度回復が米国では2年であったのに対し日本は10年強を要したことを示す。

(3)中央銀行の姿勢⇒資産価格を支持する米中銀

日本の中央銀行は自らバブルつぶしを政策のターゲットとし、金融緩和はデフレに遅行し高実質金利がデフレ定着をもたらした。米国は金融緩和が先行しマイナスの実質金利を続けている。また資産価格を押し上げる政策QE2を打ち出したが、それはすでにリストラを完了している企業の株式価値を高めるものとなる。(4)家計における資産所得の寄与⇒家計所得と消費は株高で支えられる

米国の家計所得に占める金利・配当・賃貸料等の資産所得は著しく大きい。2010年3Qの家計労働所得(福利厚生を除く純賃金)は6.2兆ドル、それに対して資産取得(金利・配当・賃貸料)は2.2兆ドルとなっている。この米国の潤沢な資産所得は企業収益回復⇒株高や配当増加による家計所得上昇⇒消費増加、というチャンネルの有効性を示唆する。ちなみに日本の家計所得に占める資産所得は4%と極端に低く、日本では企業収益が消費に結びつくチャンネルは著しく弱い。