危機からの株価反発

5~6月と続いた株価の急落は、一旦底入れをした可能性が強い。ムーディーズによるギリシャ国債の格下げという悪材料にもマーケットはほとんど反応しなくなった。一度はリーマンショックの再現、国際流動性危機ぼっ発まで織り込み過剰悲観が市場を覆ったが、それは昨年一年間の8割以上の世界株価上昇の後の、絶好の調整の口実であった。しかし今や国際金融市場の最大の関心事は、ソブリンリスクではなく、その先に何が待っているのか、に移っているのではないか。最大のポイントは大きくシフトした資金の行き先だと思われる。今回のクライシスの過程で、南ヨーロッパ諸国から資金が流出した。ギリシャ、ポルトガル、スペインなどの国債が大きく売られたが、資金はそれで消えたわけではなく、基本的にはドイツやアメリカやあるいは日本に流入し、それぞれの国の長期金利を引き下げるという結果をもたらしている。この金利低下の恩恵がドイツ、アメリカ、日本などの中核先進国の経済や市場にどのような影響を及ぼすか、が焦点になってくる。当面はテクニカルな要因によってリスクテイクが復活し、世界の株価がおおむね14%下落をしたところから7~8%リバウンドするというような反発が見込まれるが、その先は持続的な世界景気の回復を織り込む展開が予想される。

金利低下とドル高で米国の内需と投資復活へ

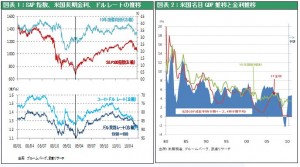

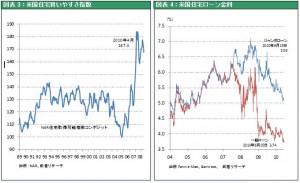

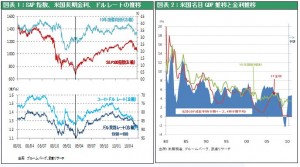

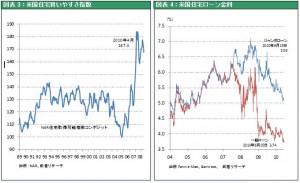

おそらくアメリカやドイツの国内景気は資金流入によって活性化し、資産価格も下支えされると思われる。特に米国の金利低下は、住宅ローン金利の低下、企業の資金調達コストの低下となって、住宅購買意欲、企業の投資意欲を高めるだろう。米国の名目GDP成長率は2009年4Q6.1%、2010年1Q4.1%であるのに米国長期金利は3.2%台まで低下し、再び「グリーンスパンの謎」が現れ始めている。投資には絶好の環境である。またドル高は米国の内需回復と輸入増加をもたらすほか、米国人、米国企業の対外投資を活発化させ米国からのドル散布を一段と強めるだろう。それは米国主導の世界経済拡大パターンを再現させる。中国輸出の復活はそれを物語る。

高まるドイツ資産(株式・不動産)の妙味

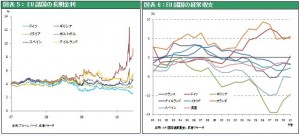

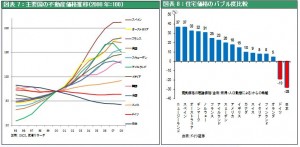

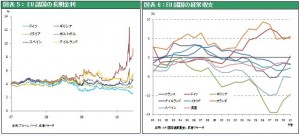

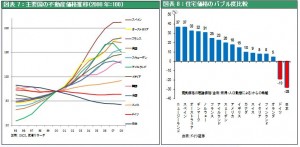

また欧州最強国ドイツは、金利低下に加えてのユーロ安により、企業収益力と競争力が一段と高まろう。今回危機におけるドイツ株式の堅調さがそれを物語っている。ドイツの経常収支の黒字は更に増加する可能性が強いが、ドイツ金融機関の対南欧・対東欧不良資産問題により、対外資金流出は抑制される。ドイツの国内の資本余剰の高まりによりドイツ資産に妙味でてくる。そもそもドイツの株、不動産価格は他国に比し著しく割安である。図表に見るごとくドイツは日本と並んでマイナスの不動産バブルの国なのである。

円キャリーの復活の可能性強まる

そのようにリスクテイクが復活してくると、当然のこととして為替市場においても円安ドル高の傾向が強まるのではないか。リーマンショックの後、2009年いっぱいのリスクテイク復活の最初の期間は、ドルキャリートレードが主体であった。ゼロ金利のドルを調達通貨としたグローバル投資の復活である。しかし、米国景気回復、ドルの底入れとともにドルキャリーは巻き戻され、今年年初からはギリシャ危機の高まりにより一時的にはユーロを調達通貨とする投資ポジションが増加した。しかしユーロの急落局面が一旦終わったことにより、ユーロ建て債務はリスクとなっている。今後世界経済の持続成長の可能性が高まっていくもの思われるが、その際に積み上がっていくであろうグローバル投機ポジションにおいて、投機家の調達通貨の選択(どの通貨のどの資産をショートするか)が緊要になってくる。その場合、購買力平価115円/ドル(OECD・GDPベース)から最も大きく乖離しており(90円=ドルで30%の過大評価)、かつゼロ金利・更なる緩和姿勢が明確な日本円は有力な、調達通貨となるのではないか。いずれグローバル投機の拡大→円キャリートレードの積み上がり→円安と言う展開がみられるのでは。それは日本のデフレを終焉させることで、一段の日本株高要因となろう。