2010年05月11日

ストラテジーブレティン 第14号

ブラック・スワンの茶番

~リスクテイク急復活へ~

人類が初めて見た黒い白鳥は驚愕であった、が2度目の黒い白鳥はただの醜い鳥にすぎない。サブプライムの悲劇が再来すると見て、ギリシャなど欧州周辺国国債をショートし続けた人々は、大きな痛手を被ったはずである。ソブリンリスクが封じ込められたことによって、今後リスクテイクが大きく復活するだろう。

金融の本質はロング&ショート

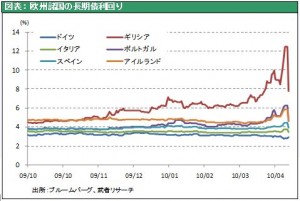

ソブリン・クライシス・シナリオの茶番性は、金融の本質を理解していないことにある。金融とは契約による購買力の移転であり、本来的にゼロサムゲームである。そして現代の証券化時代の金融は、資産価格の変動によって直ちに巨額の資金(=購買力)の移転が起きる。つまり何かが売られれば何かが買われるのである。確かに、財政赤字拡大→国債売却(=金利上昇)→財政破綻との連鎖が起きることはあり得る。しかし一般論として、国債を売って得た資金は、①より高リスクの実物資産や株式・クレジットなどを買うか、②現金を保有するか、しかないが、②の現金保有(=究極の流動性選好)は金融恐慌のパニック時にのみ起きることで、長くは続かない。よって国債売りは、①のより高リスクの実物資産や株式・クレジットを買うことに帰結するが、それは力強い景気回復シナリオかインフレシナリオの下でのみ起きることである。空前の財政赤字国日本が、デフレかつ景気停滞のために異常の低金利(=国債買い)にあることは、その証左である。 ギリシャ危機の場合ギリシャ国債を売った資金はドイツ国債、米国債に向かい、ドイツ・米国の長期金利を引き下げた。ギリシャから流出した購買力は急速にドイツ・米国に流れ込んだのである。その購買力流入=金利低下がEUの巨額の安定化基金の原資であり、ECB(欧州中央銀行)のギリシャ国債買いを可能とした。そうした原資を持つECBにとって市場で額面の半分以下となったギリシャ国債を買い取るなどはた易いこと、むしろ(サブプライム危機の時にFRBが住宅ローン債権を買い上げそれが事後的に値上がりして利益を上げたように)儲けのチャンスともなり得る。4400億ユーロの安定化基金はそれゆえに可能となったのである。 今後の焦点は、ドイツ・米国などの中核国国債に還流した資金がどこに向かうかである。ドイツ、米国や日本などの大国の長期金利を押し下げ、それがドイツ、米国や日本の内需を押し上げるという、好ましい要素もある。流動性危機が封じ込まれ、世界景気回復はより確かとなっていく。ギリシャ危機の沈静化はドイツ・米国などの先進国において一段のリスクテイクを促すこととなるのではないか。