(1 )ドイツ選挙メルケル勝利だが政策は左寄り(財政拡張、南欧支援とプロユーロ)へ

9月22日、ドイツの選挙が終わり、メルケル政権の継続が固まった。が、FDP(自由民主党)が議席を失った結果、CDU/CSU(キリスト教民主・社会同盟)とSPD(社会民主党)の大連立となる可能性が高まっている。連立相手が従来のFDPからSPDに変わったことで、政策はユーロ支援により積極的かつ拡張的な財政政策を主張しているSPD寄りになっていく公算が強まっている。それはドイツの経済成長率の高まり、南欧支援の強化を通じてユーロにとっても非常にポジティブな結果となろう。

ユーロ圏の2013年第2四半期GDPは前期比+0.3%と7四半期ぶりにプラスとなり、戦後最長のユーロ圏のリセッションは終了しつつある。そうした中でドイツがプロ成長政策を打ち出すとすればユーロ圏の成長率は2014年、2015年と1.5~2.0%近い水準となり、かなり力強い景気回復に入る可能性が高くなる。また後述する不均衡改善と金利低下、ぺントアップデマンドの蓄積により、南欧諸国の成長加速もあり得る。ユーロ圏全体が、米日同様、先進国主導の世界経済成長の機関車の一つとして浮上しよう。ユーロ危機は一旦終息した可能性が高い。

図表1:ユーロ圏GDP成長率とその内訳

図表2:欧州主要国GDPの推移

(2 ) 改善顕著な欧州の不均衡

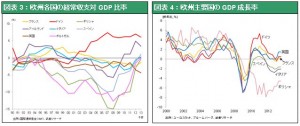

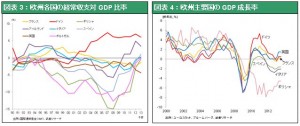

2010年以降の困難の中で、欧州の域内不均衡は著しく改善した。南側諸国は大幅な経済のマイナス成長を余儀なくされたが、著しく積み上がった対外経常赤字は大きく縮小した。ギリシャ、ポルトガル、スペインなどの南欧諸国では、ギリシャショック以前はGDPに対して10%以上の経常収支の赤字を抱えていた。しかし、2013年はほぼプラスマイナスゼロ、もしくはプラスに浮上するのではないかという程、急速に赤字が縮小している。

図表3:欧州各国の経常収支対GDP比率

図表4:欧州主要国のGDP成長率

また非常に厳しい緊縮財政を通して、財政体質も大きく改善した。OECD統計によるプライマリー財政バランス(対名目GDP)を見ると、ユーロエリアでは2012年からプラスとなり、2013年は1.6%となる見通しである。これは2013年米が▲3.1%、英は▲4.3%、日が▲8.5%であることと比較し、きわめて良好なパフォーマンスと言える。従来、貯蓄余剰の北側から南側へファイナンスする形で、ヨーロッパ全体の資金を循環させていたが、今ではそのファイナンスの需要が急減したと考えられる。これによって、南ヨーロッパ諸国の長期金利が大きく低下し、金融市場が安定化している。ピークでは36%だったギリシャの長期金利は10%以下に低下している。アイルランド、ポルトガル、スペイン、イタリアの長期金利も、ほぼ危機の前の水準まで戻っている。このように、財政赤字の大幅な減少と長期金利の低下によって、各国政府の利払い負担も大きく軽減している。

図表5:EU各国、米、英、日の財政バランス

(3 ) 政治はユーロ遠心力から求心力へ

以上の変化は政策の大転換によってもたらされた。2010年ユーロ危機勃発時から、ドイツ・北欧諸国と南欧諸国の双方で著しい変化が起き、ユーロ圏内で決定的に高まっていた遠心力が求心力に変わった。PIIGSと言われた南欧諸国は2009年までのユーロプレミアムの存在(低い実質金利、ユーロ圏という信用とプレゼンス)、域内市場の利用により、刹那的好況を享受してきた。しかし危機の勃発で資金調達が困難となり、財政改革とリストラが不可避となった。南欧諸国では軒並み政権が交代し、放漫経営から改革緊縮へと政策のかじ取りが転換した。

南欧諸国の政策転換によりドイツ・北欧諸国の態度も大きく変わった。改革なくしては支援なし、ギリシャ等脆弱国のユーロ離脱もやむなしとの姿勢から、ユーロ維持が最優先との姿勢に変わった。元々ドイツはユーロ圏体制の最大の受益者でもあった。ドイツ企業はユーロ全域に商圏、金融支配権を拡大させ、またユーロという割安な通貨により対外競争力を強化させてきた。ユーロが崩壊すれば経済成長の屈折と膨大な金融不良債権と財政コスト負担を余儀なくされる。したがって冷静に考えれば、ユーロ強化がドイツの国益であったわけで、当初国民を支配したポピュリスト的反ユーロ主張がメルケル政権の忍耐強い対応により一掃された。

こうした展開は1992年のポンド危機と著しく異なっている。ポンド売り投機に勝利し、英国のEMS(欧州通貨制度)からの離脱を誘導したジョージ・ソロス氏など多くの投機家は、今回もユーロ崩壊不可避とユーロ売りを仕掛けたが、柳の下にドジョウは二匹はいなかった(今回は失敗した)。今回なぜ投機家は負けたのだろうか。英国とPIIGSの相違が指摘される。英国は十分なる産業基盤を持ち、米国という価値観を共有する同盟国も存在している。ユーロ結束か米英の大西洋同盟か、コウモリ的存在の英国には、EMS離脱のメリットが存在していた。しかしPIIGSの場合、ユーロの一員というプレミアム・ステイタスを失うことは、致命的経済悪化をもたらす。痛みを甘受して財政再建と改革を推進し、ユーロに残留する以外の選択肢はなかったと言える。それは支援するドイツにも言える。それは通貨同盟としてのユーロがすでに十分なる経済実態を構築していたことの証左と言えるのではないか。

(4 ) ユーロ危機終息の必然性

こうした安定化は一時的なものであり、手綱が緩められれば再度危機が再燃する、との警戒論が根強い。しかし危機再来の可能性はまずなくなったのではないか。ユーロ危機を引き起したメカニズムが大改革されたからである。2009年までのユーロは不均衡の拡大発散を余儀なくさせるメカニズム(ブレーキ、規律が働かないメカニズム)であった。現在は、不均衡は自動的に調整され収斂するメカニズムとなっている。新しいメカニズムのカギは①金利格差の導入による市場圧力、②ECBを経由した公的セーフテーネット(金融チャンネル)の創設である。

先ず、第一の変化について。図表6に見るように、2009年まではユーロ圏各国の長期金利は主要国の物価上昇率の著しい格差にも関わらず、一律だった。体質の悪いインフレの南欧諸国では実質金利が著しく低くなり、その低い実質金利により過剰な投資が行われ、さらに債務を拡大させながら経済を成長させるという不均衡拡大の悪循環が続いた。しかしギリシャショック勃発により、各国の長期金利がばらばらになり、南欧諸国(ギリシャ、スペイン、ポルトガル、イタリア)の金利が急上昇、それらの諸国の実質金利が著しく高くなった。図表8はドイツと南欧代表のスペインの実質金利推移を見たものであるが、2009年を境に立場が一変していることがわかる。2009年以前はドイツの実質金利は著しく高く、スペインは著しく低かったが、2010年以降はスペインの実質金利が急上昇し、ドイツはマイナスまで低下した。PIIGSは高実質金利⇒資金調達難⇒金融危機の勃発、という経路を経て財政赤字の削減とリストラを余儀なくされたのである。

図表6:欧州各国の長期債利回り

図表7:欧州主要国消費者物価上昇率の推移

図表8:ドイツ、スペイン、日、米の実質金利

次いで第二の変化について。PIIGSの金利急上昇により民間資金の還流が停止、その結果、南欧諸国の財政は破綻し、ユーロが崩壊するという可能性もあった。そのような中、欧州中央銀行を介在とした公的ファイナンスの仕組み(セーフテーネット)が整えられたことよって、ユーロ危機が食い止められた。ヨーロッパにおいて、ターゲット2(Trans –European Automated Real-time Gross Settlement Express Transfer System )と呼ばれる銀行間の決済システムが完成し、民間資金の南欧に対するファイナンスが滞った場合、ECBを経由したユーロ加盟国の中央銀行間の短期債権のやりとりを通して、北から南へ融通する公的ファイナンスが代役を果たした。図表9は停止した民間の対南欧融通に代わって、ドイツ連銀が一手に南欧融通を肩代わりしたことがわかる。こうして短期の南欧への流動性供給はターゲットでなされたが、南欧からの本格的な資金逃避(南欧国債の売り崩し)が起きればそれは困難になる。そこで長期ファイナンスの保障により市場心理を鼓舞する必要が生まれる。EFSM(欧州金融安定化メカニズム)、EFSF(欧州金融安定ファシリティー)、ESM(欧州安定化メカニズム)はその目的のために創設された。特に2012年のECBによる南欧諸国国債の無制限買い入れレプログラムOMT(Outright Monetary Transaction )の創設が劇的に市場心理を転換させた。OMTは未だ発動されていないが、抑止力を発揮し、発動せずとも畏怖することで政策目的が達せられている。今や、長期金利が低下し、南のリストラ財政再建も進展したため、民間の資金チャンネルが復活してきた。今後は南欧諸国独自のファイナンスも可能になるのではないか。

図表9:TARGET2 ユーロシステムバランスシート

このように見てくると、ユーロ体制は大きく変革強化されてきていることがわかる。欧州問題の権威田中素香中央大教授がかねてから指摘してきた、ユーロ体制の二つのアキレス腱、①垂直通貨統合の問題(二極分化を推し進めるメカニズム⇒破綻必至のメカニズム)、②セーフテーネットの不在、が大きく是正されたのである。もちろん今後も以下に述べる危機要因は消滅しない。しかし、各国の改革弛緩や財政悪化があれば直ちに長期金利が上昇し、各国に政策変化を求める圧力が生じる。その結果失われる民間の資金融通は、ECBを通じた公的セーフイネットに代替される(改革の約束を前提として)。かくしてユーロ体制は均衡回復のメカニズムを内在化したと言えるのである。

(5 ) 欧州連合の展開、欧州合衆国への道のり

欧州統合の歴史は大戦の悲劇に対する反省から出発している。過去60年の歩みを振り返れば着実に前進してきたことがわかる。① 1951年・・・ 欧州鉄鋼石炭共同体、②1957年・・・ EEC(欧州経済共同体)、③1979年・・・ EMS(欧州通貨制度)トンネルの中のへび±2.25%、④1993年・・・ EU(欧州連合)発足(1992年 マストリヒト条約)今年クロアチア加盟で現28か国、⑤1999年・・・ ユーロECB(欧州中央銀行)発足、今年ラトビア加盟で現18か国、 等が画期であった。

今後の展望としては、①欧州銀行同盟創設⇒SSM(Single Supervisory Mechanism・・・単一監督メカニズム)決定、SRM(Single Resolution Mechanism・・・単一破綻処理メカニズム)も合意、②財政同盟締結、を通して最終的には完全なる国家統合、③ヨーロッパ合衆国United States of Europeを目指している。今回のユーロ危機の経験は更なる一体化に向けての大きなステップボードとなるだろう。

もちろん常に危機の種は存在し続けている。①改革遅延するフランス ⇒ 不均衡拡大、負け組なのに有利な金利、②政治不安のイタリア、③ドイツの反成長メンタリティー ⇒ 低実質金利、有利な通貨、流入する資金、改善する財政を活用し成長、ユーロ全域に需要を提供できるか、など。ユーロの最大の受益者であり豊富な成長余力を持つドイツが、一段と指導力を高めたメルケル政権の下で機関車役を果たすことが期待される。

(6 ) 市場の欧州評価は依然危機メンタリティー = 再評価の余地、投資チャンス

マーケットはまだ、ユーロ危機が再燃するのではないかと懸念し、ヨーロッパ諸国の株式に対しては懐疑的な見方が根強い。しかし、ドイツ、フランス、イギリスなどの株式は、米と比べたら株価は割安に放置されている。主要国のPBR(8月末)を比較すると米国の2.4倍に対して英国1.8倍、ドイツ1.6倍、フランス1.3倍、イタリア0.9倍、日本1.2倍と割安さは顕著である(図表10)。株式益回りマイナス実質金利でリスクプレミアムを比較してみても(8月末)、米国の5.9%に対してドイツ8.5%、英国8.4%、フランス7.1%、日本7.5%と割安感がある。

よって、ユーロ危機が完全に過去のものになったということが市場のコンセンサスとなれば、ユーロとヨーロッパの株式の再評価が行われる可能性があり得るだろう。

図表10:主要国PBR推移

図表11:主要国PER推移

図表12:ドイツ、フランス、イギリスのリスクプレミアム推移

図表13:日米のリスクプレミアム推移

ユーロの下落は限定的

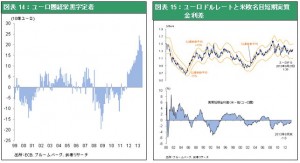

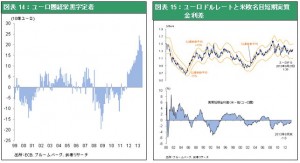

ユーロ危機終焉がコンセンサスとなれば、下落トレンドと想定されているユーロドル相場も、底堅くなる可能性がある。図表14に見るようにユーロ圏の経常黒字が大きく増加している。加えて、2015年いっぱいは米国のゼロ金利が維持されるとみられ、米国とユーロとの金利差も大きくは拡大しまい。図表15に見るようにユーロドル相場は金利差の変化におおむね連動してきたことを考えてもユーロの下値は限定的とみられる。

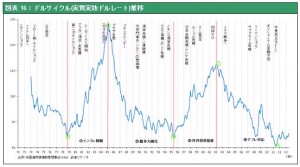

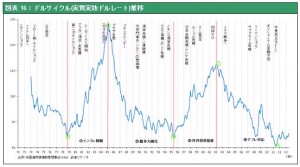

もっとも5~10年間で変動を繰り返してきた長期のドル循環を見ると、現在は2002年から2011年の長期下落が終わり、新たなドル上昇のトレンドが始まったばかりである。ここ1~2年の超金融緩和の結果雇用が一段と増加し、シェールガス革命による米国貿易赤字の縮小など米国経済の強化が見えてくればそこからドル上昇に弾みがついてくる可能性が考えられる。

図表14:ユーロ圏経常黒字定着

図表15:ユーロドルレートと米欧名目短期実質金利差

図表16:ドルサイクル(実質実効ドルレート)推移

また非常に厳しい緊縮財政を通して、財政体質も大きく改善した。OECD統計によるプライマリー財政バランス(対名目GDP)を見ると、ユーロエリアでは2012年からプラスとなり、2013年は1.6%となる見通しである。これは2013年米が▲3.1%、英は▲4.3%、日が▲8.5%であることと比較し、きわめて良好なパフォーマンスと言える。従来、貯蓄余剰の北側から南側へファイナンスする形で、ヨーロッパ全体の資金を循環させていたが、今ではそのファイナンスの需要が急減したと考えられる。これによって、南ヨーロッパ諸国の長期金利が大きく低下し、金融市場が安定化している。ピークでは36%だったギリシャの長期金利は10%以下に低下している。アイルランド、ポルトガル、スペイン、イタリアの長期金利も、ほぼ危機の前の水準まで戻っている。このように、財政赤字の大幅な減少と長期金利の低下によって、各国政府の利払い負担も大きく軽減している。

図表5:EU各国、米、英、日の財政バランス

また非常に厳しい緊縮財政を通して、財政体質も大きく改善した。OECD統計によるプライマリー財政バランス(対名目GDP)を見ると、ユーロエリアでは2012年からプラスとなり、2013年は1.6%となる見通しである。これは2013年米が▲3.1%、英は▲4.3%、日が▲8.5%であることと比較し、きわめて良好なパフォーマンスと言える。従来、貯蓄余剰の北側から南側へファイナンスする形で、ヨーロッパ全体の資金を循環させていたが、今ではそのファイナンスの需要が急減したと考えられる。これによって、南ヨーロッパ諸国の長期金利が大きく低下し、金融市場が安定化している。ピークでは36%だったギリシャの長期金利は10%以下に低下している。アイルランド、ポルトガル、スペイン、イタリアの長期金利も、ほぼ危機の前の水準まで戻っている。このように、財政赤字の大幅な減少と長期金利の低下によって、各国政府の利払い負担も大きく軽減している。

図表5:EU各国、米、英、日の財政バランス

次いで第二の変化について。PIIGSの金利急上昇により民間資金の還流が停止、その結果、南欧諸国の財政は破綻し、ユーロが崩壊するという可能性もあった。そのような中、欧州中央銀行を介在とした公的ファイナンスの仕組み(セーフテーネット)が整えられたことよって、ユーロ危機が食い止められた。ヨーロッパにおいて、ターゲット2(Trans –European Automated Real-time Gross Settlement Express Transfer System )と呼ばれる銀行間の決済システムが完成し、民間資金の南欧に対するファイナンスが滞った場合、ECBを経由したユーロ加盟国の中央銀行間の短期債権のやりとりを通して、北から南へ融通する公的ファイナンスが代役を果たした。図表9は停止した民間の対南欧融通に代わって、ドイツ連銀が一手に南欧融通を肩代わりしたことがわかる。こうして短期の南欧への流動性供給はターゲットでなされたが、南欧からの本格的な資金逃避(南欧国債の売り崩し)が起きればそれは困難になる。そこで長期ファイナンスの保障により市場心理を鼓舞する必要が生まれる。EFSM(欧州金融安定化メカニズム)、EFSF(欧州金融安定ファシリティー)、ESM(欧州安定化メカニズム)はその目的のために創設された。特に2012年のECBによる南欧諸国国債の無制限買い入れレプログラムOMT(Outright Monetary Transaction )の創設が劇的に市場心理を転換させた。OMTは未だ発動されていないが、抑止力を発揮し、発動せずとも畏怖することで政策目的が達せられている。今や、長期金利が低下し、南のリストラ財政再建も進展したため、民間の資金チャンネルが復活してきた。今後は南欧諸国独自のファイナンスも可能になるのではないか。

図表9:TARGET2 ユーロシステムバランスシート

次いで第二の変化について。PIIGSの金利急上昇により民間資金の還流が停止、その結果、南欧諸国の財政は破綻し、ユーロが崩壊するという可能性もあった。そのような中、欧州中央銀行を介在とした公的ファイナンスの仕組み(セーフテーネット)が整えられたことよって、ユーロ危機が食い止められた。ヨーロッパにおいて、ターゲット2(Trans –European Automated Real-time Gross Settlement Express Transfer System )と呼ばれる銀行間の決済システムが完成し、民間資金の南欧に対するファイナンスが滞った場合、ECBを経由したユーロ加盟国の中央銀行間の短期債権のやりとりを通して、北から南へ融通する公的ファイナンスが代役を果たした。図表9は停止した民間の対南欧融通に代わって、ドイツ連銀が一手に南欧融通を肩代わりしたことがわかる。こうして短期の南欧への流動性供給はターゲットでなされたが、南欧からの本格的な資金逃避(南欧国債の売り崩し)が起きればそれは困難になる。そこで長期ファイナンスの保障により市場心理を鼓舞する必要が生まれる。EFSM(欧州金融安定化メカニズム)、EFSF(欧州金融安定ファシリティー)、ESM(欧州安定化メカニズム)はその目的のために創設された。特に2012年のECBによる南欧諸国国債の無制限買い入れレプログラムOMT(Outright Monetary Transaction )の創設が劇的に市場心理を転換させた。OMTは未だ発動されていないが、抑止力を発揮し、発動せずとも畏怖することで政策目的が達せられている。今や、長期金利が低下し、南のリストラ財政再建も進展したため、民間の資金チャンネルが復活してきた。今後は南欧諸国独自のファイナンスも可能になるのではないか。

図表9:TARGET2 ユーロシステムバランスシート

このように見てくると、ユーロ体制は大きく変革強化されてきていることがわかる。欧州問題の権威田中素香中央大教授がかねてから指摘してきた、ユーロ体制の二つのアキレス腱、①垂直通貨統合の問題(二極分化を推し進めるメカニズム⇒破綻必至のメカニズム)、②セーフテーネットの不在、が大きく是正されたのである。もちろん今後も以下に述べる危機要因は消滅しない。しかし、各国の改革弛緩や財政悪化があれば直ちに長期金利が上昇し、各国に政策変化を求める圧力が生じる。その結果失われる民間の資金融通は、ECBを通じた公的セーフイネットに代替される(改革の約束を前提として)。かくしてユーロ体制は均衡回復のメカニズムを内在化したと言えるのである。

このように見てくると、ユーロ体制は大きく変革強化されてきていることがわかる。欧州問題の権威田中素香中央大教授がかねてから指摘してきた、ユーロ体制の二つのアキレス腱、①垂直通貨統合の問題(二極分化を推し進めるメカニズム⇒破綻必至のメカニズム)、②セーフテーネットの不在、が大きく是正されたのである。もちろん今後も以下に述べる危機要因は消滅しない。しかし、各国の改革弛緩や財政悪化があれば直ちに長期金利が上昇し、各国に政策変化を求める圧力が生じる。その結果失われる民間の資金融通は、ECBを通じた公的セーフイネットに代替される(改革の約束を前提として)。かくしてユーロ体制は均衡回復のメカニズムを内在化したと言えるのである。