2013年08月08日

投資ストラテジーの焦点 第K295号

転機に立つ中国経済

~異常投資の清算を迫られる~

中国の繁栄はピークを越えつつあり、今後、中国経済も政治も、極めて深刻な局面に入っていくだろう。2012年、世界銀行と中国の改革発展委員会が共同でまとめた「中国経済の展望」では、2030年に中国が米国を抜くと予測しているが、到底そのようなことは起こらない。むしろ、近い将来、中国が急速に失速し、中国共産党の独裁体制の維持が極めて困難な局面に入っていくのは、避けられないのではないか。

現在、中国経済は大減速しているが、その中で顕在化してきたのが、①過剰投資体質、②競争力の大きな低下、③地政学の壁―の3成長制約である。また、中国問題を解釈する上では、今の中国がどのような歴史段階にあり、中国共産党指導の経済開発とは何だったのかなど、歴史的な認識が必要となってくる。

第一章 転換期に立つ中国

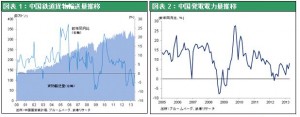

中国は、2001年12月のWTO(世界貿易機関)加盟後の10年間、空前絶後の大躍進を続け、瞬く間に世界の工場となった。リーマンショック後には、世界中がデフレ危機に陥る中、中国は世界の機関車として4兆元の国内投資を実施、世界経済を大きく支えた。しかし、その中国が今、急減速局面に遭遇している。 2012年から2013年第2四半期にかけてのGDP(国内総生産)成長率は、8%を下回り、リーマンショック直後を除き、2000年代では最低水準まで落ち込んでいる。これを受けてモノの動きがほとんど止まり、この半年間の鉄道貨物や電力消費は頭打ち状態に陥り、前年比2、3割増のペースで伸びてきた貿易額(輸出入)も、ほぼ前年並み水準にまで落ち込んでしまった。あらゆる指標が、中国経済に急ブレーキがかかっていることを示している。 これに加えて、中国経済はファンダメンタルズ(経済の基礎的条件)面でも、大きな困難に遭遇している。その一つが、改革の遅れである。胡錦濤政権は和諧社会の旗印の下、都市と農村に代表される所得格差の解消を目指してきたが、それはほとんど進展していない。国有企業改革や民間企業支援策なども頓挫し、指導部や政府の腐敗が依然として後を絶たない。 図表1:中国鉄道貨物輸送量推移 図表2:中国発電電力量推移 図表3:中国輸出入推移と貿易収支 図表4:中国 都市部と農村部の一人当たり所得の推移

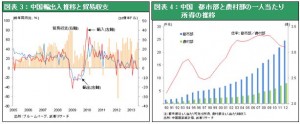

このように様々な問題が山積している中でも深刻なのが、労働力配分のミスマッチである。中国の農村には、依然として膨大な余剰労働力が存在しているが、湾岸部では極めて深刻な農民工不足から賃金が急上昇している。そして、急速に増大した大学卒の4割が職に就けない就職難の状況でもある。一見繁栄している中国の内部で、資源の適正配分ミス、特に労働力配分が行われていないことが指摘できる。しかも、その対処策が依然として徹底的な官主導の景気対策であり、ますます人為が影響を与える姿になっている。当然、国民の不満も高まり、それが情報統制を超えインターネットによって多くの人々に共有され、社会不安が助長されている。 最大の問題は、中国の投資採算に大きな赤信号が灯りつつあることである。株価が急落を続け、企業収益の大幅悪化とともに、増加し続けてきた中国への資本流入に急ブレーキがかかってきた。直接投資がマイナスとなって、繁栄を支えてきた好循環が、完全に逆回転し始めてきた。このため、昨年政権移行を前にして、金融緩和、鉄鋼増設凍結解除、鉄道投資再加速など投資再開による景気対策が取られたが、すでに失速症状となっている。 さらに、中国には自然制約要因である人口減少が迫っている。国連による世界主要国の労働人口推移予測では、今後数十年、労働人口の増加が展望されているのは米国だけで、すでに減少に転じている日本や欧州に続き、中国も減少に転じてくる。 図表5:世界の労働人口推移の予測

このように様々な問題が山積している中でも深刻なのが、労働力配分のミスマッチである。中国の農村には、依然として膨大な余剰労働力が存在しているが、湾岸部では極めて深刻な農民工不足から賃金が急上昇している。そして、急速に増大した大学卒の4割が職に就けない就職難の状況でもある。一見繁栄している中国の内部で、資源の適正配分ミス、特に労働力配分が行われていないことが指摘できる。しかも、その対処策が依然として徹底的な官主導の景気対策であり、ますます人為が影響を与える姿になっている。当然、国民の不満も高まり、それが情報統制を超えインターネットによって多くの人々に共有され、社会不安が助長されている。 最大の問題は、中国の投資採算に大きな赤信号が灯りつつあることである。株価が急落を続け、企業収益の大幅悪化とともに、増加し続けてきた中国への資本流入に急ブレーキがかかってきた。直接投資がマイナスとなって、繁栄を支えてきた好循環が、完全に逆回転し始めてきた。このため、昨年政権移行を前にして、金融緩和、鉄鋼増設凍結解除、鉄道投資再加速など投資再開による景気対策が取られたが、すでに失速症状となっている。 さらに、中国には自然制約要因である人口減少が迫っている。国連による世界主要国の労働人口推移予測では、今後数十年、労働人口の増加が展望されているのは米国だけで、すでに減少に転じている日本や欧州に続き、中国も減少に転じてくる。 図表5:世界の労働人口推移の予測

第二章 問われている投資主導経済

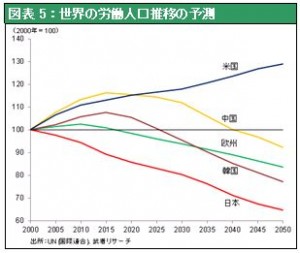

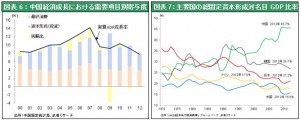

これまでの中国の成長を一言で表せば、投資主導経済である。中国の経済成長は、2010年の10.4%から、2011年は9.2%、2012年及び2013年第1四半期は7.8%、第2四半期には7.4%へと急減速している。その需要項目別寄与度を見ると、過去10年間、圧倒的に中国経済を引っ張ってきたのが投資である。中国経済牽引車役の約6割を占め、2000年代の前半までは、それに加えて純輸出が大きかった。しかし、ここ数年は、輸出が経済成長牽引車役を降り、投資のみが中国経済を引っ張ってきた。その一方で、消費はGDPを4%強押し上げているにすぎない。したがって、投資が減少すれば経済成長率は一気に4%、もしくはそれ以下の水準にまで落ち込んでしまう。今、この中国の投資が持続可能かどうか、問われている。結論的に言うと、投資の伸びが低下または減少により、成長率は更に下落する可能性が大きい。 主要国の総固定資本形成対名目GDP比率を見ると、中国の投資主導経済が、いかに極端であるかが分かる。7、8年前に中国が4割を超えた時に、いくら何でも高すぎると思われたが、2012年には45.7%へとさらに高まっている。同じ2012年時点で見ても、韓国26.7%、日本21.2%、ドイツ17.6%、米国15.8%にすぎない。中国のGDPのほぼ半分が、固定資本形成で占められている。消費よりも投資需要の規模が大きい状態が続いているのは、他の国の歴史を見ても極めて異常で、ほとんど事例がない。逆に言えば、これが中国の大成長を可能にしたわけだが、問題はそれが何を意味するかである。 図表6:中国経済成長における需要項目別寄与度 図表7:主要国の総固定資本形成対名目GDP比率  一般常識としての投資の定義は、将来のためにお金を使うことである故に、教育はまさに投資である。しかし、将来のためにお金を使うことであっても、教育は、会計、統計上では、消費に分類される。このように、一般的に考えている投資概念と、会計、統計上の投資概念とは全く異なっている。会計上の投資とは、一言で表せば、費用の資本化、つまり先送りである。例えば、100億円使えば直ちに需要が発生するが何の費用負担も伴わない、というのが投資の意味である。したがって、投資には将来の投下資本の回収義務、償却負担が発生する。投資した設備や不動産などが、本当に果実を生むかどうかが分からない。コストは決まっているものの、果実が不確定なのが投資なのである。このように投資を高めることで急速に成長できる半面、投資を誤れば墓穴を掘りかねないが、今の過剰投資の中国は、まさに、その陥穽にはまっていると云える。 中国と対照的なのが、異常に消費の高い米国経済である。この50年ほど消費のGDP比率が6割から7割へと上昇し続けており、多くの悲観論者は、米国が目先のことだけにお金を使っていると批判している。しかし、それは間違っている。いまや米国は脱工業化した情報化社会であり、投資対象はソフトウエアの開発、知的資産の蓄積、教育などと、大半が頭の中の訓練、人に対する投資である。ところが、これらの教育支出を会計上の投資として計上している国などない。教育すればするほど消費が増える。将来、大きな果実をもたらすに違いない支出であるにもかかわらず、消費に分類され、会計上、費用処理されることとなる。その結果、当然、消費は高まることになる。会計、統計上の投資概念を、我々の常識的な観念で捉えると、大きな過ちを生むことになる。 図表8:米国 民間消費支出/GDP

一般常識としての投資の定義は、将来のためにお金を使うことである故に、教育はまさに投資である。しかし、将来のためにお金を使うことであっても、教育は、会計、統計上では、消費に分類される。このように、一般的に考えている投資概念と、会計、統計上の投資概念とは全く異なっている。会計上の投資とは、一言で表せば、費用の資本化、つまり先送りである。例えば、100億円使えば直ちに需要が発生するが何の費用負担も伴わない、というのが投資の意味である。したがって、投資には将来の投下資本の回収義務、償却負担が発生する。投資した設備や不動産などが、本当に果実を生むかどうかが分からない。コストは決まっているものの、果実が不確定なのが投資なのである。このように投資を高めることで急速に成長できる半面、投資を誤れば墓穴を掘りかねないが、今の過剰投資の中国は、まさに、その陥穽にはまっていると云える。 中国と対照的なのが、異常に消費の高い米国経済である。この50年ほど消費のGDP比率が6割から7割へと上昇し続けており、多くの悲観論者は、米国が目先のことだけにお金を使っていると批判している。しかし、それは間違っている。いまや米国は脱工業化した情報化社会であり、投資対象はソフトウエアの開発、知的資産の蓄積、教育などと、大半が頭の中の訓練、人に対する投資である。ところが、これらの教育支出を会計上の投資として計上している国などない。教育すればするほど消費が増える。将来、大きな果実をもたらすに違いない支出であるにもかかわらず、消費に分類され、会計上、費用処理されることとなる。その結果、当然、消費は高まることになる。会計、統計上の投資概念を、我々の常識的な観念で捉えると、大きな過ちを生むことになる。 図表8:米国 民間消費支出/GDP

第三章 需要に基づかない投資

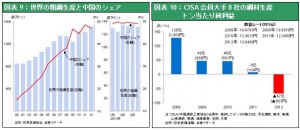

これまでの中国の投資先は、①国有企業を中心とした鉄鋼、造船、石油化学など重化学工業主体の膨大な設備投資、②高速鉄道や高速道路などの建設に代表される公共投資、③不動産の3大分野であり、いずれも信じがたいほどの過剰投資が積み上がっている。 1970年代から1990年代にわたる30年以上、世界の粗鋼生産は年間8億トンから9億トンの横這い状態だった。それが、2000年頃から急増し始め、直近で15億トンと10年間で5割増となった。その爆発的な粗鋼生産の伸びは全て中国によるものである。10年前には1割に過ぎなかった中国の粗鋼生産シェアが、いまや5割と世界の供給力の半分を中国が占めている。短期間で中国は途方もない供給力を備えてしまった。問題は、この世界の半分の供給力を、十分に吸収できる需要があるかどうかである。すでに国際的な鉄鋼関連市況は、急速に悪化している。今年に入ってからの世界粗鋼生産と中国シェアは完全に横ばいで、まだ減少には転じていないものの、近くピークアウトが明確になってくるのではないか。 粗鋼生産ピークアウトと共に起こっているのが、中国鉄鋼業界の利益激減である。ピークの2007年には利益総額1,600億元に上っていた中国の鉄鋼業界も、中国鋼鉄工業協会の予想で、2012年は史上初めて赤字になったにも拘わらず、その状況下で、中国政府は景気対策のため凍結していた武漢鋼鉄と宝山の1,000万トン級高炉2本の建設を認めた。供給力が余剰な中での増産決定は、明らかに海外市場を狙ったものである。いよいよ中国が、鉄鋼の国内の異常な供給力過剰を世界に吐き出す場面に来つつある。すでにソーラーパネルや造船などの様々な産業分野でも、世界的に同じような問題が引き起こっている。つまり、これまで世界に需要超過からインフレをもたらしていた中国が、供給力過剰から、デフレをばらまく局面に入りつつある。これが、中国の極めて旺盛な投資が招いた結果である。 中国への鉄鉱石最大の輸出国、オーストラリア中央銀行による、住宅建設と鋼材使用量予測を見ても、住宅建設とそれに伴う鋼材使用量も今がピークで、今後減少し始める。この事情は自動車も同じである。中国は直近1,900万台の自動車を販売し、世界最大の自動車市場国となっているが、この1,800万~1,900万台需要が、今後も維持できるかどうかは疑問である。1929年の大恐慌時の米国自動車販売台数は540万台である。これは大恐慌直前当時の米国が500万台以上の自動車生産能力を保持していたことを意味する。米国が、この540万台需要を超えたのは、1949年であり、米国の自動車需要は20年間、大恐慌のピーク水準を超えることができなかった。当時の米国の人口1億2,000万人から換算すると、540万台は現在の1,500万台にあたる。 図表9:世界の粗鋼生産と中国のシェア 図表10:CISA会員大手8社の鋼材生産トン当たり純利益  このように、経済は一定のパスで成長していくものではなく、過剰な供給と過剰な生産との劇的な落ち込み、大きな振幅を描きながら成長していく。特に様々なパラダイム転換から過剰投資を推進していく場合には、そのようなことが起こりやすい。 不動産投資でも、同じような大規模住宅開発が、十分に借り手のないまま、ほとんど全ての都市で展開されている。このアンバランスな需給の最大の理由は、利益を上げるための住宅ではなく、地方政府の収入と利権を確保するための住宅建設だからである。中国は土地が公有のため、一定期間、土地を賃貸する権利を買うことで住宅開発が可能になる。地方政府は住宅開発を進め、土地利用代金を売却することで、大きな収入を得られる。このような土地の売却収入が、地方政府収入の7割から8割を占めるとも言われている。建設するマンションに採算性があるかどうかよりも、資金調達のために開発せざるを得ないわけである。また、そのような開発プロセスに関わる主体、地方の共産党幹部や様々な顔役などは、インサイダー的情報によって当然、有利なポジションが得られ、そこには膨大な利権が発生する。つまり、最終的な需要とほとんど関係なく、税収と利権のため自動的に住宅建設が行われ、それが中国の住宅バブルを大きく促進、過剰投資を誘引している可能性がある。これも、今大きな限界に来ている。 図表11:中国 不動産開発投資の推移 - 伸びは低下傾向

このように、経済は一定のパスで成長していくものではなく、過剰な供給と過剰な生産との劇的な落ち込み、大きな振幅を描きながら成長していく。特に様々なパラダイム転換から過剰投資を推進していく場合には、そのようなことが起こりやすい。 不動産投資でも、同じような大規模住宅開発が、十分に借り手のないまま、ほとんど全ての都市で展開されている。このアンバランスな需給の最大の理由は、利益を上げるための住宅ではなく、地方政府の収入と利権を確保するための住宅建設だからである。中国は土地が公有のため、一定期間、土地を賃貸する権利を買うことで住宅開発が可能になる。地方政府は住宅開発を進め、土地利用代金を売却することで、大きな収入を得られる。このような土地の売却収入が、地方政府収入の7割から8割を占めるとも言われている。建設するマンションに採算性があるかどうかよりも、資金調達のために開発せざるを得ないわけである。また、そのような開発プロセスに関わる主体、地方の共産党幹部や様々な顔役などは、インサイダー的情報によって当然、有利なポジションが得られ、そこには膨大な利権が発生する。つまり、最終的な需要とほとんど関係なく、税収と利権のため自動的に住宅建設が行われ、それが中国の住宅バブルを大きく促進、過剰投資を誘引している可能性がある。これも、今大きな限界に来ている。 図表11:中国 不動産開発投資の推移 - 伸びは低下傾向  中国の高速鉄道建設が決まったのは2003年であるが、すでに高速鉄道総延長は9,300㎞を超えている。日本の新幹線が2,400㎞なので、わずか10年足らずの間に、日本の4倍近い新幹線を作り上げた。しかも、2014年までには、総延長を1万6,000㎞まで高める極めて無謀な計画である。建設する主体は、かつての日本の国鉄に類似した政府の鉄道部である。投資の誘因は、明らかに経済計算ではなく、国家政策に対応した投資であり、その様々な投資活動には利権が発生している。 図表12:中国鉄道部の投資額の推移 ① 図表13:中国鉄道部の投資額の推移 ②

中国の高速鉄道建設が決まったのは2003年であるが、すでに高速鉄道総延長は9,300㎞を超えている。日本の新幹線が2,400㎞なので、わずか10年足らずの間に、日本の4倍近い新幹線を作り上げた。しかも、2014年までには、総延長を1万6,000㎞まで高める極めて無謀な計画である。建設する主体は、かつての日本の国鉄に類似した政府の鉄道部である。投資の誘因は、明らかに経済計算ではなく、国家政策に対応した投資であり、その様々な投資活動には利権が発生している。 図表12:中国鉄道部の投資額の推移 ① 図表13:中国鉄道部の投資額の推移 ②  史上空前の投資そのものは、設備投資も公共投資も不動産開発も、いずれも市場経済に基づく経済合理性を根拠にした投資とは異なる、党の方針、利権や税収などを自己目的とした投資と言える。これらの投資が将来、必ず果実を生むかどうかには大きな疑問がある。鉄道投資や鉄鋼設備投資などはすでにピークアウトしているが、それがより広汎な分野に広まりかねない。仮に、投資額が減少に転ずれば中国の経済成長は止まる。

史上空前の投資そのものは、設備投資も公共投資も不動産開発も、いずれも市場経済に基づく経済合理性を根拠にした投資とは異なる、党の方針、利権や税収などを自己目的とした投資と言える。これらの投資が将来、必ず果実を生むかどうかには大きな疑問がある。鉄道投資や鉄鋼設備投資などはすでにピークアウトしているが、それがより広汎な分野に広まりかねない。仮に、投資額が減少に転ずれば中国の経済成長は止まる。

第四章 投資を支えた外貨準備

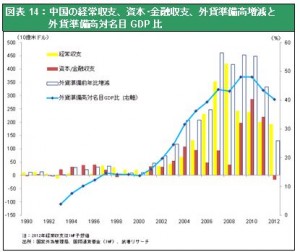

中国における最も大きな投資モチベーションとなってきたのは、経済の規模を拡大するための、潤沢な投資資金があったことだ。この金融環境を可能にした背景が、膨大な外貨準備である。2000年代の競争力の高まりや輸出の急増によってもたらされた、中国の外貨準備は膨大であった。しかも、2007年頃までは、外貨の個人保有を認めていなかったため、獲得した外貨は全て銀行に預けなければならなかった。銀行は外貨を受け入れると同時に人民元を供給するので、外貨の蓄積は直ちに中国国内のマネーサプライの増加につながる。中国の膨大なマネー供給は、この著しい外貨の積み上げによって裏付けられた。 しかし、中国における潤沢な投資資金の源泉となってきた外貨事情が大きく変化している。中国の外貨準備高の対GDP比率は、1990年代0%、2000年13%、2010年49%と急上昇し、野放図とも思える高投資の源泉となったが、2012年は40%へと急低下し2013年前半では38%程度である。国内通貨発行の源泉たる外貨準備高が頭打ちから減少に転じているからである。①高騰する賃金により中国の競争力は低下し、巨額の貿易黒字がピークアウトしてきた。②外国人による対中証券投資、直接投資もピークアウトしつつある。2012年前半までは主要国中唯一日本の対中直接投資が増加していたが、尖閣騒動以降それも減少に転じている。③対中証券投資の規制が緩和されてはいるものの、世界で最悪の株価かつ、経済減速が心配されている中国への証券投資が増加するとは思われない。中国強気派フィデリティ投信のアンソニー・ボルトン氏は対中投資から撤退した。加えて④中国人による海外資金避難が起きる可能性がある。当局による懸命の為替管理にも拘わらず、本質的には、外貨準備高は減少傾向を辿る趨勢にあると言える。それは一段の信用収縮をもたらす可能性が高い。 まだ外貨準備は大きく減少していない。しかし、中国の外貨需給トレンドは、この2~3年で劇的に変わっている。外貨準備がピークアウトして下落してくると、これを根拠とした通貨発行は著しく困難になってくる。これが、今の中国が直面している大きな問題である。今後、破局的になるかならないかは別として、GDP成長寄与の6割にもなる異常投資に依存する成長は、もはや不可能となってくる。経済の牽引車であった投資に替わる役割を、果たして消費が担うことができるか、疑問である。 図表14:中国の経常収支、資本・金融収支、外貨準備高増減と外貨準備高対名目GDP比

第五章 投資から消費への転換に成功した日本

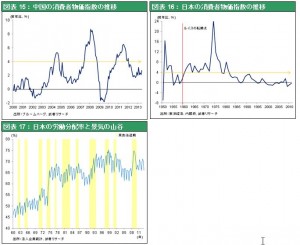

経済が発展する局面で、投資を増やすことは当然であるが、成熟するにしたがって、消費が牽引する経済の姿に転換してくる。全ての先進国が経験してきた道だが、中国にも可能なのかどうか。消費が増えるためには、消費する力、すなわち賃金が増えなくてはならない。この賃金が増え、消費が伸びる仕組みが、今の中国で実現しているかについては、疑問を抱かざるを得ない。 日本が投資から消費へ牽引車を転換し、持続的な高度成長を実現した大きな転換点(ルイスの転換点)は、1960年であった。それ以降日本の物価は、4%の上昇率がほぼ20年にわたって定着した。これは毎年、生産性上昇+4%の賃金上昇があったことを意味し、労働分配率が急速に高まった(1960年代の50%弱から1980年代の65%前後へ)。この著しい賃金上昇と、それに伴う物価上昇が、日本の大きな国内需要を創出した。その結果、1960年代以前にあった都市と農村の格差や、熟練工と単純労働の賃金格差などを解消し、1970年代半ば以降、日本はたぐいまれな平等国家になった。賃金インフレによってもたらされた購買力が、農村や単純労働者の生活水準を大きく押し上げた。つまり、ルイスの転換点とは、賃金決定で市場メカニズムが働き始める臨界点なのである。 1960年以前の日本は、農村に多くの余剰労働力があったことから、好景気で企業がいくら利益を上げても、労働賃金は上がらなかった。つまり、賃金決定にマーケットメカニズムが働いていなかったのである。安い賃金の労働力を使って企業は大きな利益を上げ、投資をすることで、日本経済の成長土台が作られたが、人々はそれによって豊かにはならなかった。1960年は、日米安保条約が改定された年でもあり、政治的にも大きな転換点であったが、国民の間には貧富の差による不満が鬱積していた。しかし、1960年以降、池田内閣が寛容と忍耐による「所得倍増計画」を打ち出し、賃金インフレが定着する環境をつくったことから、日本の労働需給は劇的に変わってくる。それまで1以下だった有効求人倍率が、それ以降、1以上となり、農村の余剰労働力はなくなって、都市との賃金格差は急激に縮小してくる。 もう一つが単純労働と熟練労働の賃金格差の縮小である。農村から供給される労働力は単純労働であり、当然、何のスキル(技能)も持ち合わせていない。そのような労働者の賃金も、労働需給によって大きく上昇してきた。 現在中国は、この1960年の日本と類似した経済状況にあるが、投資から消費への転換、国民の賃金上昇が、持続的な消費を可能にすることができるかどうかの分岐点に立っている。 図表15:中国の消費者物価指数の推移 図表16:日本の消費者物価指数の推移 図表17:日本の労働分配率と景気の山谷

第六章 転換を阻む前近代的な仕組み

その判断基準となるのが消費者物価である。日本と同じように4%の物価上昇率が定着すれば、中国の賃金上昇がそれだけあり、国内の消費需要が上昇する期待が持てる。そのような期待を抱かせたのが、3年前までの賃金の急上昇であった。いよいよ中国でも、賃金上昇で企業のコストは高くなるものの、中国の人々が豊かになる環境が整うかと思われた。しかし、その物価上昇率も急速に低下し、このところ2~3%で推移している。農民工の不足から沿岸都市部での賃金が上昇し、企業の採算が悪化しているにもかかわらず、なぜ日本のように4%の物価上昇が定着しないのか。そこには、中国特有の労働資源配分の大きなミスマッチがある。都市の単純労働者は不足しているのに、戸籍制度が障害となって、農村からの単純労働者が都市に入ってこられない。この結果、都市では賃金上昇が起こる一方で、農村では依然として労働力余剰が続いているのだ。 戸籍制度に代表される、中国に残された前近代的な仕組みによって、有効な労働力の活用ができないまま労働分配率も上昇せず、都市と農村の格差も縮小しない。こうなると湾岸部では賃金上昇により競争力が急速に落ち、貿易黒字が減少する局面になってくる。当然、企業も湾岸部ではなく、投資先を内陸部か他の国へとシフトせざるを得なくなってくる。ただ、いくら内陸部に投資を呼び込んでも、湾岸部とは違い、加工貿易や海外市場への輸出チャンネルの建設は容易ではない。内陸部では、輸出主導の経済成長は難しく、投資に依存する経済成長にならざるを得ない。しかも、その投資の原資は、湾岸部の経済成長の成果を、内陸部にシフトする形で行わなければならず、明らかな利害対立も起こってくる。かつての日本のように、投資主導の経済から消費主導の経済へと、簡単にはシフトすることができない。それが、今の中国の実態であり、時間をかければ何とかなるという問題ではない。 投資主導経済の成長が落ちると、GDPのパイが小さくなるため、労働者への分け前を増やすことは不可能となる。むしろ、国際的な供給過剰局面からすると、中国は今後ダンピング輸出が必要になってくる可能性が強く、さらに賃金への下方圧力が働いてくる。かつての日本のように投資主導から消費主導へと経済転換を図り、内需主導型の長期的な経済成長を実現する姿を描くのが、困難な状況になりつつある。

第七章 通用しなくなった鴻海モデル

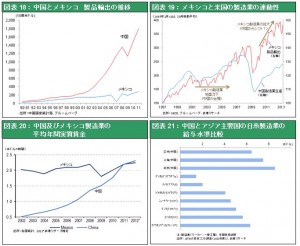

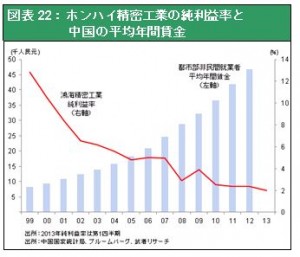

湾岸部の賃金上昇が中国の国際競争力の顕著な低下を招くとともに、これと連動するように、ASEAN(東南アジア諸国連合)やメキシコ経済が活気を帯びてきた。メキシコと米国の製造業の連関性を見ても、中国経済が離陸した2000年以降、米国を下回っていたメキシコの生産が、ここにきて米国をはるかに上回ってきた。明らかに、生産拠点の中国からメキシコへの移動が起こり始めている。中国とメキシコの製造業の平均賃金を比べても、2000年代初頭にはメキシコの5分の1から7分の1にすぎなかった中国の賃金が、今では差がなくなりつつあり、輸送コストなどを考慮すればメキシコの方が優位である。このような中国からの生産拠点の移動は、メキシコだけではなく、ASEAN諸国に対しても展開されている。 図表18:中国とメキシコ 製品輸出の推移 図表19:メキシコと米国の製造業の連動性 図表20:中国及びメキシコ製造業の平均年間実質賃金 図表21:中国とアジア主要国の日系製造業の給与水準比較  これを端的に示しているのが、台湾の世界最大級のEMS(電子機器の受託生産)企業、鴻海(ホンハイ)精密工業の利益率推移である。2000年には、10%を超えていた鴻海の税引き利益率が、2011年、2012年共に2.4%、2013年第2四半期には2%へと、急速に落ちてきた。激しい暴動を伴った2012年8月以降の反日デモの最中には、鴻海の中国工場でも4,000人規模の大暴動が発生。中国では労働賃金を、毎年2割上げなければならないとも言われている。買ってきた技術を基に安い労働力で効率良く生産し、米国に市場を求めるという鴻海のビジネスモデルは、中国の低賃金労働を前提としている。しかし、このビジネスモデルは、もはや通用しない。 こうした状況の下では、貿易収支黒字だけでなく海外からの直接投資が減少し、外貨準備の減少傾向をくい止めることは困難であろう。 図表22:ホンハイ精密工業の純利益率と中国の平均年間賃金

これを端的に示しているのが、台湾の世界最大級のEMS(電子機器の受託生産)企業、鴻海(ホンハイ)精密工業の利益率推移である。2000年には、10%を超えていた鴻海の税引き利益率が、2011年、2012年共に2.4%、2013年第2四半期には2%へと、急速に落ちてきた。激しい暴動を伴った2012年8月以降の反日デモの最中には、鴻海の中国工場でも4,000人規模の大暴動が発生。中国では労働賃金を、毎年2割上げなければならないとも言われている。買ってきた技術を基に安い労働力で効率良く生産し、米国に市場を求めるという鴻海のビジネスモデルは、中国の低賃金労働を前提としている。しかし、このビジネスモデルは、もはや通用しない。 こうした状況の下では、貿易収支黒字だけでなく海外からの直接投資が減少し、外貨準備の減少傾向をくい止めることは困難であろう。 図表22:ホンハイ精密工業の純利益率と中国の平均年間賃金

第八章 外貨事情の急変とクレジット・クランチ

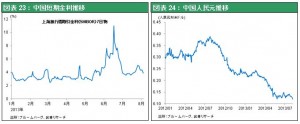

中国の国内経済停滞が深刻化しているのに、なぜ人民元高が続くのか、昨年からの疑問であったが、その理由は中国の地下送金であると思われる。中国のクレジット・クランチは相当深刻であると考えられる。 2013年6月後半に入り突如として中国の短期金利が急騰し、資金調達難が一気に表面化した。中国人民銀行の改革、バブル抑制姿勢の表れと一般的に評価されているが、それは一面的解釈である。経済の減速の局面で意図的にバブル潰しに踏み切るとは考え難い。米国の量的金融緩和(QE)の縮小が視野に入り、世界的リスク回避が強まったためとの観察もあるが、それも矛盾している。そうであればドル高=人民元安となるはずだが、人民元は独歩高、中国へはマネーが流入しているのである。短期金利の急騰は中央銀行の予見を上回る資金逼迫が発生していたから、と見るべきであろう。 図表23:中国短期金利推移 図表24:中国人民元推移  中国の経済困難は今や包み隠しようが無くなっている。既に中国ではモノの動きが事実上止まりつつある。温家宝前首相が最も信頼できると注目していた鉄道貨物輸送量や発電電力量は前年比ゼロ成長近傍で推移している。昨年ゼロ成長に終わった鉄鋼生産が10%以上の増産をしているが、それは実需に基づくものではなく、固定費負担を吸収するための増産であろう。在庫増加も伝えられており、今後市況下落と減産を迫られよう。2013年末から2014年にかけて景気失速が認識されるようになろう。経済の急減速は当然のこととして資金逼迫をもたらす。収入が直ちに減少するのに支出は直ちには減らないからである。 しかし不思議なことに、2012年以降中国の外貨準備高は依然高水準で、外貨準備減少要因が積みあがっているにも拘わらず、減少は起きていない。そのギャップを埋めるものは、地下、非合法等のルートによる中国への資金流入であろう。例えば2013年6月28日のウォールストリート・ジャーナル紙は、資金調達難に陥った中国企業が海外での資金調達や海外子会社からの送金により、資金繰りをつけていると報じている。香港市場での株式公開、中国企業による高利Dim-Sam Bond(人民元建外国債券)の発行、アジアローン市場での資金調達等、多様な資金調達が急増していると伝えられている。この国内の資金不足に対する海外からのファイナンスが人民元高の理由ではないか。 そうした海外からの資金流入は、輸出金額の水増しによって実施されていた可能性が強い。2012年頃から既に中国の貿易統計の信頼性が疑われていた。中国からの輸出が大幅に伸びているのに、輸出先国の統計では中国からの輸入が停滞しているという、不整合が頻発したのである。中国当局は輸出業者の輸出金額に水増しがあったと報告している。為替管理が厳しい中国に海外から送金するために、実輸出額を上回る架空の輸出額を創出し、輸入代金と偽った資金流入が起こっているという説明である。これまでそうした非合法の流入資金は、外国人の対中投資資金であると解釈されてきた。しかし昨今、中国株価が急落し、シャドーバンキング分野における不良債権が懸念されており、国際投資家はむしろ対中投資を抑制させている。また中国沿岸部の賃金はタイ、マレーシアを始めとして全ての東南アジア諸国賃金を上回っており、中国からの生産拠点移転が進行している。2012年から対中国直接投資が減少に転じており、その構造に変化はない。 とすれば輸出額の水増しは、海外投資家による対中投資資金の流入ではなく、中国人のイニシャティブによる海外からの資金導入と考える他はない。2013年5月から輸出統計の管理が厳格化され、中国の輸出額の伸びが急鈍化した。つまり非合法の資金流入が抑制された。その時点から国内のクレジット・クランチが一気に深刻化したと考えられるのではないか。 今回の短期金利急騰は、深く広範に潜在する資金逼迫が中国金融システムの最も弱い環である、「影の銀行(シャドーバンキング)」において先ず露呈したと考えられ、金融逼迫、融資の焦げつきと不良債権化、金融機関の経営危機といった連鎖が、銀行システムに対しても容易に波及する性格のものと考えられる。

中国の経済困難は今や包み隠しようが無くなっている。既に中国ではモノの動きが事実上止まりつつある。温家宝前首相が最も信頼できると注目していた鉄道貨物輸送量や発電電力量は前年比ゼロ成長近傍で推移している。昨年ゼロ成長に終わった鉄鋼生産が10%以上の増産をしているが、それは実需に基づくものではなく、固定費負担を吸収するための増産であろう。在庫増加も伝えられており、今後市況下落と減産を迫られよう。2013年末から2014年にかけて景気失速が認識されるようになろう。経済の急減速は当然のこととして資金逼迫をもたらす。収入が直ちに減少するのに支出は直ちには減らないからである。 しかし不思議なことに、2012年以降中国の外貨準備高は依然高水準で、外貨準備減少要因が積みあがっているにも拘わらず、減少は起きていない。そのギャップを埋めるものは、地下、非合法等のルートによる中国への資金流入であろう。例えば2013年6月28日のウォールストリート・ジャーナル紙は、資金調達難に陥った中国企業が海外での資金調達や海外子会社からの送金により、資金繰りをつけていると報じている。香港市場での株式公開、中国企業による高利Dim-Sam Bond(人民元建外国債券)の発行、アジアローン市場での資金調達等、多様な資金調達が急増していると伝えられている。この国内の資金不足に対する海外からのファイナンスが人民元高の理由ではないか。 そうした海外からの資金流入は、輸出金額の水増しによって実施されていた可能性が強い。2012年頃から既に中国の貿易統計の信頼性が疑われていた。中国からの輸出が大幅に伸びているのに、輸出先国の統計では中国からの輸入が停滞しているという、不整合が頻発したのである。中国当局は輸出業者の輸出金額に水増しがあったと報告している。為替管理が厳しい中国に海外から送金するために、実輸出額を上回る架空の輸出額を創出し、輸入代金と偽った資金流入が起こっているという説明である。これまでそうした非合法の流入資金は、外国人の対中投資資金であると解釈されてきた。しかし昨今、中国株価が急落し、シャドーバンキング分野における不良債権が懸念されており、国際投資家はむしろ対中投資を抑制させている。また中国沿岸部の賃金はタイ、マレーシアを始めとして全ての東南アジア諸国賃金を上回っており、中国からの生産拠点移転が進行している。2012年から対中国直接投資が減少に転じており、その構造に変化はない。 とすれば輸出額の水増しは、海外投資家による対中投資資金の流入ではなく、中国人のイニシャティブによる海外からの資金導入と考える他はない。2013年5月から輸出統計の管理が厳格化され、中国の輸出額の伸びが急鈍化した。つまり非合法の資金流入が抑制された。その時点から国内のクレジット・クランチが一気に深刻化したと考えられるのではないか。 今回の短期金利急騰は、深く広範に潜在する資金逼迫が中国金融システムの最も弱い環である、「影の銀行(シャドーバンキング)」において先ず露呈したと考えられ、金融逼迫、融資の焦げつきと不良債権化、金融機関の経営危機といった連鎖が、銀行システムに対しても容易に波及する性格のものと考えられる。

第九章 中国経済失速から体制危機の可能性

以上の事情は、中国の金融逼迫の深刻さを物語る。問題は成長の急ブレーキとともに、資金不足が顕在化せざるを得ない構造にある。当局による改革姿勢の賜物ではなく、国内でカネが回らなくなったのである。中国は有り余る外貨準備の積み上がりにより、無謀ともいえる空前の投資を続け、長足の経済成長を遂げた。2003年以降、投資は消費を上回り続け、資本形成は2011年にはGDPの46%という異常な高水準に達した。しかしいよいよ過去の過剰投資の弊害が一気に表面化しつつある。不動産投資、企業設備投資、公共投資の3分野はいずれも経済合理性ではなく共産党の事情によって推進されており、「不良投資化」している公算が大きい。その一方で、富は企業・政府に集まるばかりで、労働分配率は異常に低く、都市部を除き消費力も高まっていない。中国経済はいよいよ構造的な袋小路に入り込んでしまったと見られる。 中国の経済主体は著しい収益悪化に見舞われよう。その過程で共産党体制の補助金に頼っていた国有企業の実態、粉飾まがいの疑惑会計が横行する企業財務、それらへの金融がもたらす膨大な不良債権、巨額の貸倒等が続出するだろう。 投資主導の「張り子のトラ」成長が終焉した。巨額に積みあがった投資額の水準維持は困難、過去の成長の過半を牽引してきた投資の寄与がゼロ無いしマイナスになるだろう。そうなれば雇用悪化、賃金低下は避けられず、消費水準も低下する。中国経済はゼロ成長へと失速する可能性が高い。それは中国経済のみならず、社会主義市場経済という論理欺瞞を露呈させ、共産党独裁体制の危機を深化させることになるだろう。「共産主義革命の遂行」を信じている人は皆無と言われる中国で、唯一共産党独裁体制を正統化してきたものはそれが「成長の実現に必須の装置」と考えられてきたからであった。経済失速は直ちに共産党独裁体制の論理的正統性を奪うことになる。