(1) 安倍リフレ策は実現するか

安倍リフレ策に対する懐疑

世論調査によると、12月16日の総選挙で自民党を中心とした連立政権が誕生し、自民党総裁安倍晋三氏が首相になる可能性が高くなってきたようである。市場の最大の関心事は、安倍総裁の提唱するリフレ政策が実現するかどうかである。もし実現すれば、マーケットは大きなサプライズに動くと思われる。安倍総裁は非常に大胆なリフレ政策を打ち出そうとしている。①2~3%のインフレターゲットの設定、②日銀による積極的な国債購入、③日銀法改正を通し、日銀にインフレだけではなく経済や雇用に責任を持たせる、④公共投資の増加、など。これらは、従来の日本人エコノミストの常識や日銀の主張と違うので批判が強く、安倍総裁は主張・政策を実現できないだろうという見方も多い。

多くの専門家やメディアは従来型の日銀姿勢の理解者である。それはいわば「デフレ不可避論」と言えようか。いわく、①デフレ脱却には構造改革が必要(ずっと前から唱えられ、未だ実現していない)、②デフレ・供給過剰は世界的歴史的トレンド、③金融緩和はすでに限界まで実施されている、④日銀への圧力はハイパーインフレをもたらす、など。そうした「デフレ不可避論」が安倍氏のリフレ政策実現の障害になる可能性がある。解散総選挙が決まった11月後半に安倍リフレ政策への期待により円安、株高が起こったが12月に入りそれは息切れした。市場は安倍リフレ政策の実現が危ういと思っているのだろう。

パワーセンターは安倍リフレを支持

ただ市場の懐疑が間違いである可能性も大きい。影の実力者財務省と米国が、日本のリフレ政策の支援者になると思われるからである。財務省にとっては2014年消費税増税前の好況演出が必須である。米国も対中戦略から日本のプレゼンスの浮上が必要である。米国企業にとってもビジネスパートナーである日本のエレクトロニクスメーカーを困難に陥れた原因が円高だということにも気付いており、円高是正に理解を示すのではないか。何よりも有権者はデフレ脱却、経済回復を熱望しており、日銀、学者、メディアがまき散らす「不可能リスト」には耳を傾けないだろう。故に、市場で今、半信半疑の政策と思われている安倍リフレ政策が実現すれば、大いなる円安、株高をもたらすポジティブサプライズになり得るであろう。

(2) 80年を経て好対照の日米経済情勢と政策

リーマン・ショックから癒える米国、低迷する日本

リーマン・ショックと1930年代の世界大恐慌は、バブルの破裂が信用体制を一時的に崩壊させ、経済を破綻の危機に陥れたという点で酷似している。しかし、その後の展開は大きく異なっている。1930年代の大恐慌は、経済活動の劇的収縮とデフレの定着、国際対立の激化と世界大戦という悲劇に帰結した。翻って2008年のリーマン・ショック後は、信用は修復し、経済活動もショック前に回復、危機の後遺症は着実に癒されている。バーナンキ議長に主導された創造的金融緩和策が、米国を危機から救ったと言えるだろう。今では大恐慌型の経済困難に陥る可能性はほとんど考えられなくなっている。但しそれは米国の話である。

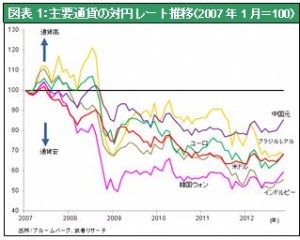

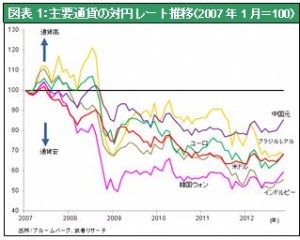

リーマン・ショック以降の世界の株価、通貨、物価、生産活動において、顕著な格差が起こっている。米国をはじめ主要国の着実な回復と日本の顕著な劣後である。日本では株価の異様な低迷、円独歩高、世界唯一のデフレが続く。図表1に見るように円は主要国通貨に対して極端な上昇となった。2007年初比で韓国ウォンは対円で5割、米ドル、ユーロは3割の減価となり、日本製造業の競争力を著しく傷つけている。その背景には円の独歩高に投影される日銀の消極的緩和姿勢にあると思われる。また、図表2に示すリーマン・ショック後底値から直近株価の回復度合いは、米国、ドイツ2倍の上昇に対して、日本は1割と危機の震源地である米欧をはるかに下回る低迷ぶりである。さらに、図表3に見るように、生産活動の日本の劣後も顕著である。後述するように 通貨(為替)の変化 ⇒ 株価の変化 ⇒ 生産の変化という因果関連にあるのである。

図表1:主要通貨の対円レート推移(2007年1月=100)

図表2:日米株価推移(2007年1月=100)

図表3:日米の工業生産指数推移(2007年1月=100)

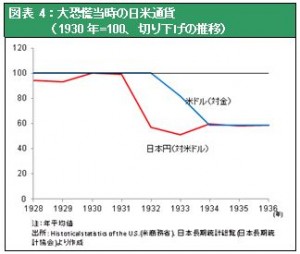

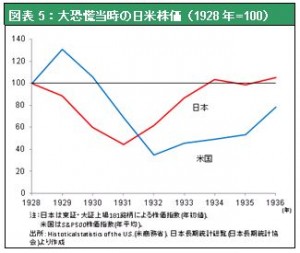

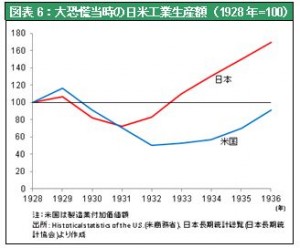

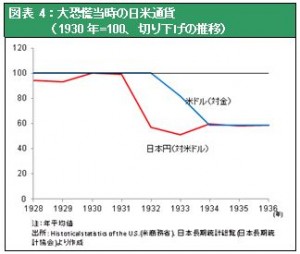

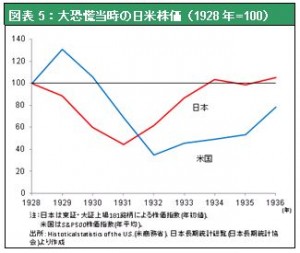

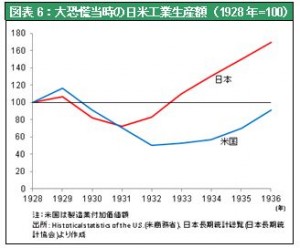

80年前は日本がリフレ政策、米国が清算主義

各国は政策の知恵を競争し合っている。知恵のある国の経済と市場が、優位な地位を確保する。1930年代いち早く清算主義を脱し需要政策にシフトしたのは日本の高橋リフレ政策(金本位制の放棄・管理通貨制度の導入、通貨安誘導、日銀による国債引き受け)であった。1929年に勃発した世界大恐慌に前後して、主要国が金本位復帰へ動く中、日本も他国に遅れるものの、井上準之助大蔵大臣によって金解禁(1930年)を実現、そして大恐慌の最中に緊縮財政路線をとり、大不況へ陥った(嵐のさなかに雨戸をあける行為)。しかしその後、日本経済と株式は、ケインズ経済学誕生の前の「ケインズ政策」と言われる高橋リフレ政策(1931年12月~)により最も早く回復した。米国ではフーバー大統領の清算主義からルーズベルト大統領(1933年~)の需要政策への転換が遅れ、大恐慌の被害が世界で最悪となった。これには、積極的なリフレ政策を主張した、東洋経済リーダー石橋湛山(たんざん)、高橋亀吉、小汀利得(おばまとしえ)ら戦後の日本経済の指南役、エコノミストたちの活躍があった。また、当時の日銀には、井上蔵相の金融引き締めに反対であった副総裁、深井英五などもおり、その後、高橋リフレ政策を推進するブレーンになった。アメリカが深刻な大恐慌に陥る中、日本の株価は2倍に上昇するV字型回復、さらには不動産価格も上昇した。1936年の軍部のクーデター、2.26事件で、高橋大臣が暗殺されるまで、日本経済は好景気が続いた。まさしく 通貨(為替)の変化 ⇒ 株価の変化 ⇒ 生産の変化 という因果関連により、日本の政策と経済回復が米国に先行していたことがわかる。

図表4:大恐慌当時の日米通貨(1930年=100、切り下げの推移)

図表5:大恐慌当時の日米株価(1928年=100)

図表6:大恐慌当時の日米工業生産額(1928年=100)

ここで、懸念される日銀の国債引き受けについてだが、高橋大蔵大臣時代(財政による需要創造)と高橋時代以降にわけて考えるべきである。日銀の国債引き受けは、高橋大蔵大臣が反対していた軍部に軍備拡張の手段として活用され、ハイパーインフレに結びつき歯止めがなくなった。しかしそれ以前には、需要創造に働き日本経済回復にも有効に作用した。

1930年代に政策転換が遅れた米国が今、逆に政策転換の先頭を走り、政策転換が最も早かった日本では、最も政策転換に遅れている。戦前の高橋リフレを彷彿とさせる安倍自民党総裁によるリフレ政策提言が、実現されるかどうか、決定的局面である。

ここで、懸念される日銀の国債引き受けについてだが、高橋大蔵大臣時代(財政による需要創造)と高橋時代以降にわけて考えるべきである。日銀の国債引き受けは、高橋大蔵大臣が反対していた軍部に軍備拡張の手段として活用され、ハイパーインフレに結びつき歯止めがなくなった。しかしそれ以前には、需要創造に働き日本経済回復にも有効に作用した。

1930年代に政策転換が遅れた米国が今、逆に政策転換の先頭を走り、政策転換が最も早かった日本では、最も政策転換に遅れている。戦前の高橋リフレを彷彿とさせる安倍自民党総裁によるリフレ政策提言が、実現されるかどうか、決定的局面である。

ここで、懸念される日銀の国債引き受けについてだが、高橋大蔵大臣時代(財政による需要創造)と高橋時代以降にわけて考えるべきである。日銀の国債引き受けは、高橋大蔵大臣が反対していた軍部に軍備拡張の手段として活用され、ハイパーインフレに結びつき歯止めがなくなった。しかしそれ以前には、需要創造に働き日本経済回復にも有効に作用した。

1930年代に政策転換が遅れた米国が今、逆に政策転換の先頭を走り、政策転換が最も早かった日本では、最も政策転換に遅れている。戦前の高橋リフレを彷彿とさせる安倍自民党総裁によるリフレ政策提言が、実現されるかどうか、決定的局面である。