1) ユーロ危機は最悪を脱しつつある

先週(9月6日)ECB理事会は無制限の南欧諸国国債買い入れ(OMT=Outright Monetary Transactions、通称SM2)を決定した。当該国のESM (欧州安定メカニズム)への支援要請などの条件はつくものの、恐怖にとらわれ続けた市場センチメントの根本転換をもたらすと予想される。ユーロ危機の根底にあった、「恐怖の増幅によるシステム崩壊の可能性」が排除されるからである。それは2008年11月の7000億ドルのTARP(問題資産救済計画)設定とその後の劇的なバランスシートの膨張によるFRBの量的金融緩和が、恐怖にとらわれた米国市場を大転換させたことと類似している。2010年以降のユーロ危機は①欧州南北間の不均衡と南欧諸国の放漫経済(低生産性・財政赤字)といったファンダメンタルズだけではなく、②ユーロ崩壊必至と決めつける投機家の喧伝によって、金融市場が事実上機能停止したことによって起こった。それはサブプライム危機からリーマンショックに至る過程で、MBS(住宅ローン担保証券)、社債価格、株式が非合理的水準まで際限なく売り叩かれたことと類似する。

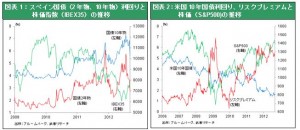

ユーロ危機は市場が非理性的恐怖に支配されることによって起こった。ギリシャはともかく、スペイン、イタリアが財政破たんし、ユーロから離脱するシナリオは非現実的である。スペインの財政収支は良好。スペインよりもはるかに財政状態の悪い米英日の長期金利が歴史的水準まで低下しているにもかかわらず、スペインの長期金利が急騰した。2年国債でスペインの利回りが7月24日に6.6%に高騰したのに対し、ドイツは7月31日に最低マイナス0.9%をつけるなど格差が開き、2年以内のスペインの債務不履行が織り込まれた。それはなぜかと言うと、スペイン、イタリアなどユーロ諸国が米英日のように財政赤字を引き受ける発券中央銀行を持たないからである。よってECBがその任を担うことが明示された今、投機家は「恐怖のシナリオ」から撤退せざるを得なくなる。

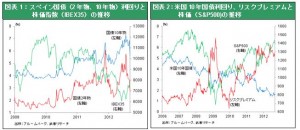

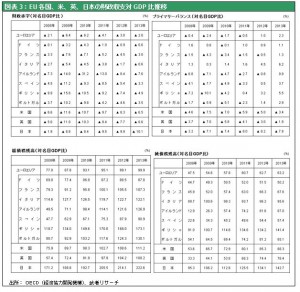

ちなみに2012年のOECDによる財政事情を比較すると、①財政赤字対GDP比はイタリア-1.7%、スペイン-5.4%と米(-8.3%)、英(-7.7%)、日(-9.9%)よりはるかに良好、②プライマリーバランスはイタリア+4.5%(世界最高)、スペイン+0.5%に対して米(-5.0%)、英(-3.0%)、日(-8.2%)と比較にならない、③純政府債務残高対GDP比ではスペイン54.4%と主要国で最低水準、イタリアは96.2%と高く、米(85.3%)英(74.4%)に劣るが、日(134.1%)よりはるかに良好である。

そもそもユーロ維持はドイツの国益であるので、ドイツはどのようなコストでも支払わざるを得ない。世界第二位の大幅経常黒字に加えて、南欧諸国からのドイツ投資により、ドイツは大幅な対外資金余剰に直面している。かつて対外資金還流の担い手であったドイツ民間銀行経由での流出が完全に止まった今、資金流出はもっぱら中央銀行の対外勘定の増加(ブンデスバンクによるECBなどへの対外貸し付け等)となっている。ユーロ崩壊となればそれらは巨額の不良債権となる。ドイツに南欧諸国への金融を止めると言う選択肢は既に存在していないと言える。バイトマン ブンデスバンク総裁のOMT反対論は国内向けのポーズの可能性が強い(ブンデスバンクの反対声明はドイツ語のみ、英語のそれは発表されていないようである)。

支援を受ける南欧諸国が財政赤字削減と改革の努力を続けるかどうか、欧州経済は回復できるか、という点での不安があるので、懐疑論が強い。しかし、それらの懸念が再燃するのは半年から1年以上先のこと、当面の市場金利の低下阻害要因にはならない。そして南欧諸国の異常高金利の是正そのものが、経済回復の大きな推進力になる。市場は当分リスクオンの局面へ移行するものと予想される。

図表1:スペイン国債(2年物、10年物)利回りと株価指数(IBEX35)の推移

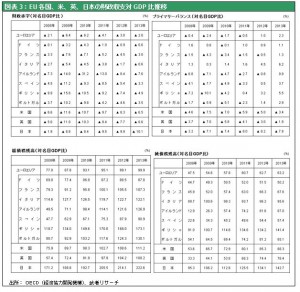

図表2:米国10年国債利回り、リスクプレミアムと株価(S&P500)の推移

図表3:EU各国、米、英、日本の財政収支対GDP比推移

2) 可能性高まるQE3、進化する中央銀行

8月の米国雇用統計が市場の期待を下回る9.6万人にとどまったことで、更なる金融緩和は必至となった。バーナンキ議長率いるFRBはQEは十分に効果があり、今後も必要なら発動も選択肢というスタンスである。米国債購入、MBS(住宅ローン担保証券)購入等により5000億ドル規模のバランスシート膨張が予想される。

リーマンショック以降、非伝統的金融政策、量的金融緩和政策が常態化した。

それは中銀が、

①金融危機に際しては最後の貸し手(lender of last resort)ではなく、最後の買い手(buyer of last resort)として振る舞う、また

②流動性供給手段としては従来の銀行貸し出しを経由したそれではなく、市場価格の引き上げ=リスクプレミアムの引き下げを通した購買力の創造として遂行する、というものである。

その結果、①中銀の総資産の急膨張、②中銀資産中に価格変動のリスクを持つ金融資産が増加、財政コストの発生が懸念されている。これを中銀の堕落、頽廃、モラルハザードの促進と見るか、進化と見るか、議論は分かれる。悲観論者は頽廃と見て、非伝統的政策は失敗し、経済はより大きな困難に陥ると主張する。楽観論者である筆者は、これは中央銀行の進化であり、政策は成功する可能性が高いと主張する。議論はプラグマティックに立てられなければならない。バブル崩壊後の経済で雇用を回復させ、景気を拡大基調に乗せることはそもそも可能なのか、不可能なのか。可能とすればどのような政策によりどのような経路を通ってそれを実現するのか、ということである。その際、過去の教科書や思想家の心情は何の役にも立たない。

現在の問題は潤沢な資本が正しい使い手に配分されていないことである。それが是正されれば新たな需要と雇用がもたらされるはずである。その対応策が、主要国の経済当局者に求められている。米国の中央銀行は、この余剰資本を金融市場と実体経済の両面において、リスクテイクを促進する方向に誘導しようとしている。金融市場では株式などリスク資産への投資を鼓舞すること、実体経済では目先の消費だけではなく、より長期の耐久財支出や投資を鼓舞しようとしている。

現在、中央銀行のあり方が変わりつつあるように思える。中央銀行における通貨発行の裏付けが変化しつつある。中央銀行のバランスシートは、金本位制では通貨と金、管理通貨制では通貨と国債をバランスさせてきた。しかしながら、ギリシャ危機に見られるように、国債保有に関して疑問が持たれるようになってきている。FRBのバランスシートを見ると、リーマンショック前の資産は、ほとんどが国債であった。リーマンショック以後は、モーゲージ債など市場性証券を多額に組み入れている。これは、中央銀行における歴史的変化とも言えるのではないか。

金から国債へ、国債から市場性証券へ、という資産保有の変化は注目に値する。今は危機対応の対症療法で一時的なものに見えていても、それが定着するという可能性もある。金本位制が廃棄された時も、単に目先の安定を得るためだけの一時的対症療法と考えられていた。当時、金の替わりに何の裏づけもない国債を基に通貨を発行する中央銀行制度が長く続くはずはない、いずれ金本位制に戻ると誰もが考えていたはずである。ニクソンショックによるペーパードル本位制も当時はやはりその場しのぎの対症療法と考えられていた。しかし今になって振り返ると、どちらも新たな通貨制度の始まりであった。今回の変化も同様のものなのかもしれない。

これまでの通貨制度は、誰かが理念的に計画して開発した制度ではなく、市場の必要性に応じて変えられてきたものである。金本位制は、誰もが金に価値があると信じている共同幻想で成り立っていた。国債もまた、徴税権を持つ政府が必ず返済してくれるという信用が裏づけとなっているが、これが揺らぎ始めている。それでは市場性証券の裏づけは、一体、何であろうか。これは、中央銀行の資産の中に、初めて登場した経済的価値であると言えよう。市場性証券は、将来、明確に予想できるキャッシュフローの現在価値である。金や国債よりも確かな裏づけを持っているとさえ言えるかもしれない。このように、市場性証券を裏づけとした通貨発行のメカニズムが、現在、起こり始めているように思えるが、果たして、新しい変化なのか、それとも一時的なものなのかはわからない。しかしながら、新たな通貨メカニズムの導入により、新たな需要創造が必要であることは確かである。需要が急速な生産性の高まりと世界的な供給力の増加に追いついていかなければ、供給過剰で大不況に陥る可能性も高くなってしまう。このように考えるとアメリカは、次世代を考えた経済政策を取り始めたのかもしれない。

図表4:米国、欧州、日本の中央銀行の資産推移

3) 日銀包囲網形成と投資への含意

非伝統的金融政策を推進する米欧の中央銀行に対して、教科書にとらわれる日銀の漸進主義は、更なる円高圧力を招く。需要を喚起しようとする積極的な姿勢を示している米国に対して、日本は消極的な姿勢を示しており、それが経済成長率や株価のパフォーマンスへも大きく影響している。

但しQE、SM2は最終的には世界的株高を誘発し持続的景気拡大を可能にする。それはドル高・円安要因であり、危機の深化に際してのリスク回避の象徴としての「円投機圧力」は減衰するものと予想される。

注目されるのは日銀政策に対する変更圧力が強まっている事である。秋口にも実施されると見られる総選挙を前にして、与党民主党、野党自民党、みんなの党、日本維新の会などがいずれも、更なる緩和の大合唱を始める形勢にある。①民主党の公約素案には、デフレ脱却のために政府と日銀が政策協定を結ぶこと、円高阻止のための日銀による外債購入等が盛り込まれている。②自民党は政府日銀の物価目標(2%程度)協定の締結、日銀による外債購入、日銀法改正を素案に明記している。③みんなの党、日本維新の会は日銀法改正を軸により大胆な金融政策を求め続けている。

欧米の反デフレ、非伝統的金融政策成功の前に、日銀はより大胆な政策転換を迫られよう。それは長期円高を大転換させるlast push となる可能性がある。円高デフレ、長期株安の大転換点が迫っている可能性を意識するべきである。