謹賀新年

2009年以降世界株価は2倍となり恐慌の危機は回避されましたが、主要国長期金利の歴史的低下、金の急上昇、方向性のない株価乱高下など転換期特有の場面が続いています。この転換期はやがて長期繁栄と株価上昇をもたらす可能性高い、と思われますが未だ機は熟していないようです。

困難なのは、グローバル分業とITネット革命の下で、生産性とビジネスチャンスがかつてなく拡大しているにも関わらず制度、体制がマッチせず、資本の再投資がスムーズに進展していないことです。それが市場の波乱と、需要の抑制をもたらしています。

しかし2012年は、欧州情勢さえ安定化すれば、米国経済の持続回復、中国景気浮揚策、震災特需による日本経済の回復力の高まり、割安株式の見直し、など好展開が想定されます。年初の悲

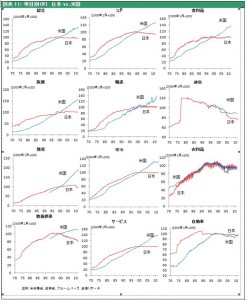

観から大反転する年となる可能性も大きいと考えます。バリュー投資のバイブル、ベンジャミン・グレアムの「賢明なる投資家」が刊行された1949年、株式益回りは社債利回りの5倍と極端に割安で、グレアムの教えを実践したウォーレン・バフェットはその後37年間で1600倍という驚異的な投資成果を上げました。当時の米国と現在の日本は①株価暴落から20年が経過、②株式益回りは社債利回りの5倍と著しい割安さ、の2点で酷似しています。いずれ大きな投資リターンが期待できる局面と思われますので、目先の問題に一喜一憂することなく、投資価値を真摯に追求していく時と考えます。

2012年元旦

有事のドル買い? のみならず株高、債券高(長期金利低下)

欧州の破局的危機回避は見えてきた。新興国の堅調な成長は続く。中国は政権移行を前に金融緩和、景気刺激に軸を移す。日本でも震災復興需要で成長率高まる。となると2012年の鍵は米国経済だが、その米国でトリプル高(ドル高、株高、債券高)が進行している。2011年米国株は世界で唯一年間プラスとなった。それは2012年の米国経済と金融市場の復活の予兆とは言えないだろうか。新年に相次ぐ政治イベントが世界経済危機の深化をもたらす可能性も排除できないが、「危機からの生還」シナリオの可能性が高いと思われる。

経済的根拠十分のトリプル高

ドル高進行⇒

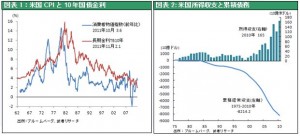

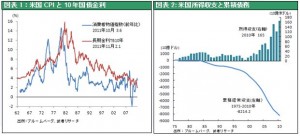

実質実効レートは年央以降鋭角上昇中である。さしあたっての説明は危機(=有事)下でのドル高である。金融不安心理の蔓延により、最後の支払い手段として金ではなくドルが選好されている。しかし米国企業は世界成長を取り込むことにより、世界最高水準の資本リターンを上げている。米国の累積債務の陰に隠れて、米国所得収支の顕著な増加が続いているが(図表2参照)、それは米国企業のグローバル活動がもたらしている成果に他ならない。米国企業はグローバル投資ポートフォリオの中で核心的位置にあるのであり、ドル選好に合理性がある。ドル高はさらなる米国金融緩和を可能にし、万一の欧州発金融危機ぼっ発に際しての備えとなる。

長期金利の低下⇒

S&Pの格下げにもかかわらず米国債に資金流入、米国長期金利は空前の低水準にある。理由として以下の3つが指摘される。①米国での空前の民間貯蓄余剰(過去最高利益下の設備投資抑制で企業は空前の資金余剰。家計の貯蓄率もリーマンショック以降大きく上昇し、現在もまだ4%という10数年ぶりの高水準)、②米国のインフレ懸念なし、③米国のガバナンスに対する信頼。デフレ回避により物価がプラスなので実質金利は大幅なマイナス、企業は空前の低資金コストが得られる状況、それは実は家計も同じである。

世界唯一の株高⇒

過去最高の企業収益を反映している。それでも株式バリュエーションは割安である。株式益回り(予想ベース)は9.2%、実質長期金利は-1.3%、差し引きリスクプレミアムは10.5%と戦後最高である(図表3参照)。リスクプレミアムの高さは投資家のリスク回避姿勢の反映であるが、FRBはそこに経済のリスクがあると見て、量的金融緩和を推進中。

空前の利潤率と利子率のギャップが拡大している(図表4)。この先には①金利の上昇か、②企業収益の悪化か、③株高の3つの出口しかない。①はインフレ、力強い景気回復と投資資金需要回復、政府の不信認によってのみ起きるが、近い将来どちらも可能性は薄い。②の業績悪化は欧州発の金融恐慌が世界不況を引き起こす場合だが、その可能性は欧州政治の目覚ましい進展によって著しく小さくなった。よって③株高の公算が強い。

「創造的破壊」が進展する米国

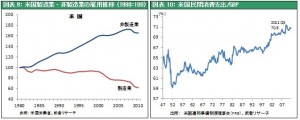

情勢の鍵は空前の高収益をもたらしている「創造的破壊」の進捗にある。米国景気はまだ本格回復には至っていないが、企業利益は一年前から過去最高を更新している。グローバリゼーション、インターネット革命という世界経済基盤の変化によって、生産性が大きく高まり事業コストは劇的に低下している。このコスト引き下げ競争によって、企業は無慈悲によってではなく新しいビジネスモデルの導入によって雇用削減を迫られている。

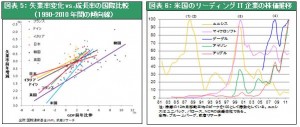

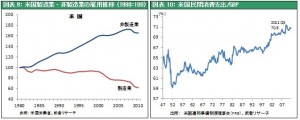

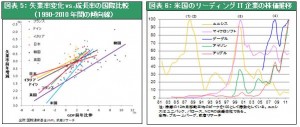

リーマンショック後の不況では880万人と言う戦後最悪の雇用の減少が起こり、その結果もともと低かった労働分配率(企業付加価値の労働のシェア)が、リーマンショック後さらに大きく低下した。こうした極端な雇用悪化は米国経済情勢の特徴であるが、それこそ米国に於いて「創造的破壊」が世界で最も迅速に進行している事の証拠である。図表5は主要国の労働市場の弾力性を比較したものであるが、米国の顕著な弾力性が際立っている。創造的破壊が十分進行しているということは、次のスタート地点に最も近いということである。新規失業保険申請件数が継続して40万人(過去雇用情勢変化の転換点であった)を下回ってきているがそれは、雇用増加に弾みがつき始めた兆しかもしれない。

そうした背景の下で、米国でインターネット、スマートフォンなど新たなビジネスモデルが生まれ、旗艦企業の世代交代が急速に進展している。米国企業投資価値が評価できる所以である。図表6に見るように米国では依然最も繁栄している企業は若い企業である。

需要不足の解消は心理の改善で

困難は高企業利益と潤沢な貯蓄が、(今のところ)米国内需要と雇用に結びついていないところにある。耐久財消費支出や設備投資、住宅投投資など景気情勢によって裁量的に変化する項目のGDPに対する割合は、バブルピークの26%から19~20%へと戦後最低水準に低下している。この裁量可能な支出項目が戦後最低と言うことは、アメリカの需要はもうこれ以上圧縮しようがない状態、ということを示している。無い袖は振れないと言うが、今の米国は袖があるのに振っていない状態、つまり金があるのに使っていない状態と言える。先行き不安やリーマンショックの後遺症で意欲が萎えてしまっているのである。

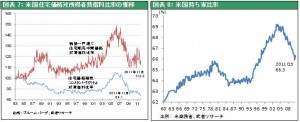

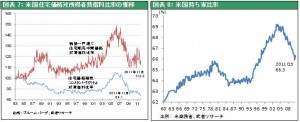

最大の心理抑制要因は住宅価格の値下がりであろう。米国住宅価格水準は、①取得能力指数(affordability index)は過去最高、②住宅価格家賃比指数(住宅質の向上を加味)は過去最低(図表7)、③不動産時価対GDP比は2000年水準に戻る、など多くの指標から見てむしろ割安化している。にもかかわらず抵当差し押さえ物件の販売在庫の重圧と去年の住宅取得減税効果の反動などから需給から悪化が続き依然軟調である。まだ値下がりするかもしれないから住宅取得を見合わせるという動きが強い故、持ち家比率は2000年代半ばのピーク69%から2011年には66%へと低下している(図表8)。サブプライムブーム時の過度のリスクテイクも行き過ぎであったが、今のリスク回避も行き過ぎといえる。2012年は、割安さ+金利低下+雇用環境改善により、住宅需要と価格の明白な底入れ転換が見られるだろう。

米国で形成されている先進国成長の形

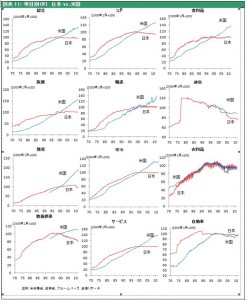

米国では1980年代以降、空洞化=グローバリゼーションを推進力とした経済発展が続いている。前回の不況は住宅バブル崩壊と言う大きなショックにより深刻化したが、米国経済の長期成長構造そのものに、大きな問題はないと考えられる。米国の長期成長構造とは、①グローバリゼーションと技術革新による生産性と企業所得向上、②海外投資所得、株式などの資産価格上昇と家計金融所得増加、③資産効果と家計金融所得による消費増大、④消費を支えるサービス産業・雇用(医療、教育、文化・娯楽、住宅、ビジネスサービス等)の成長、である。この点に関しては後日詳述する。

米国の、①消費依存の成長(消費支出のGDP比は1950年代の60%弱から2011年71%へ)、②もっぱらサービス産業依存の雇用成長、③サービス価格の継続した上昇(=サービス産業への所得移転)、の3つが米国に見る先進国型の成長パターンであり、それは2012年頃には再び顕在化すると予想される。