2024年12月20日

ストラテジーブレティン 第370号

2025年、日本株は米株独り勝ちの代替たり得るか

~米国とともに株式資本主義の道を歩む~

2025年、日本株は米国人独り勝ちの代替たり得るか

今我々は空前のAI革命、既存の世界秩序の無能化、と言う二つの歴史的現実に直面している。トランプ・マスク氏はこの閉塞感ある時代に、大変革を打ち出そうと身構えている。その変革の理念とは、筆者流に解釈すれば、「資本主義が正義、資本主義なき民主主義は虚構」と言うものである。2025年とはそのような変革の時代の幕開けの年となるだろう。その下で米国株式はバブルと見られるほどの株高に向けて跳ね上がるだろう。日本株は米国株とともに最も安心感のある投資対象として、世界の注目を集めるだろう。米国株式バブルへGO、日本株長期上昇波継続、日米金利は高止まり、ドル指数強含み、ドル円はレンジの動きとなるだろう。

(1)明白な米国優位・・・2025年、何故米国でバブル的株価上昇が期待できるのか

トランプ勝利の経済政策的意義

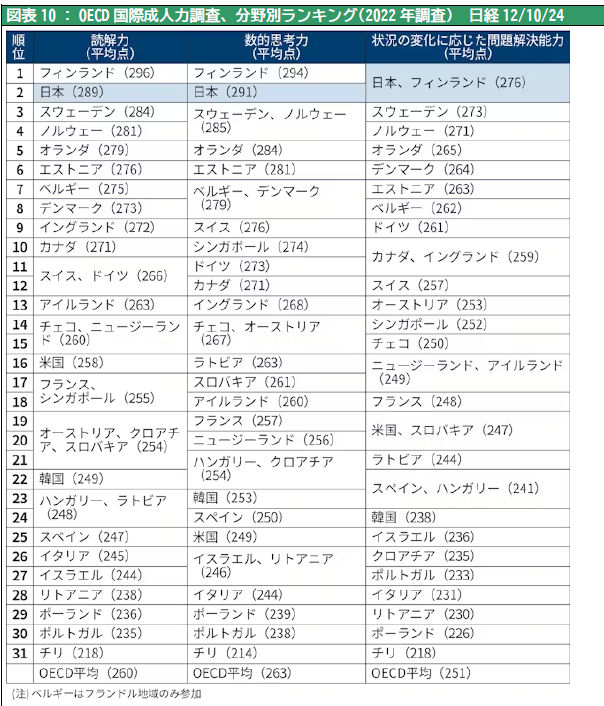

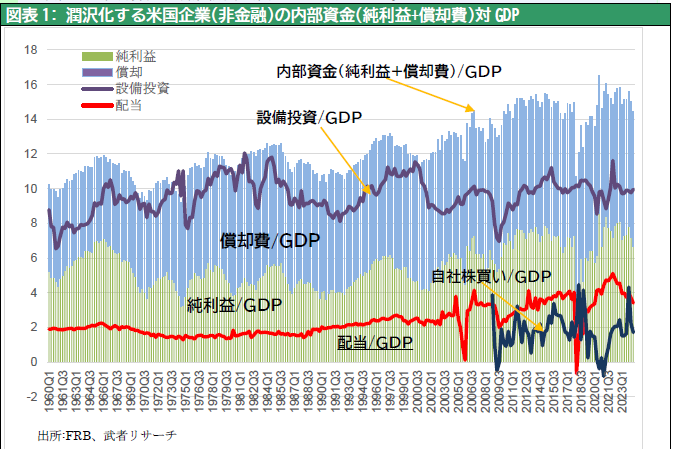

AI革命は劇的な生産性の向上により企業部門(特にマグニフィセント7などの巨大ハイテク企業)に著しい超過利潤=過剰貯蓄を与える一方、労働者への分配が滞り格差を拡大させるという問題を引き起こした。この企業部門に蓄積されている超過利潤をいかに経済システムに還流させ、成長(=新規需要と雇用創造)につなげるかが、米国経済が直面する最重要の課題である。図表1に見るように、企業の内部資金(純利益+減価償却費)は、1960年代から1990年代まで、GDPの10~12%で推移していた。それが、最近では14~16%で推移するようになっている。他方企業の設備投資は長期にわたってGDP比10%程度推移しており、企業部門の資金余剰が顕著になっている。この企業余剰をどう再分配し新規需要と雇用につなげるのか。

図表1 潤沢化する米国企業(非金融)の内部資金(純利益+償却費)対GDP

その経路としては、①政府による企業・富裕者増税と社会的弱者に対する財政支援、②株式・資本市場を通した企業の利益還元、③強制的賃金引上げ、労働分配率引き上げ、の3つが考えられ、①、③は政府による介入、②は市場経済を通した再配分と整理できる。先の米国大統領選挙での明確な論点は、ハリス・民主党の「大きな政府・弱者優遇論による増税路線」と、トランプ・共和党の「小さな政府・アントレプレーナー支援論に基づく減税路線」の対立であり、まさにこの核心を巡っての国民選択を問うものであった。そしてトランプ・共和党の勝利により米国の方向性は定まった。

図表2 AI革命による生産性上昇は、需給ギャップを拡大させる➡需要創造が緊要に

図表1に見るように、これまでのところ企業による配当の増加、企業による自社株買いなどの株主還元が著しく高まり、潤沢な企業貯蓄は経済システムに還流してきた。この株主に対する還元の高さが米国の株高を支えてきたが、トランプ政策はそれを一段と強めるものとなる。規制緩和の中心が金融部門に集中しており、トランプトレードの中心が金融株であったことは、それを如実に物語る。またトランプ氏はイーロン・マスク氏を政府効率化省DOGE(Department of Government Efficiency)トップに指名し行政の効率化と予算削減を行うが、それも小さな政府路線の帰結と言える。

トランプ・マスク氏が始める「資本主義再建」革命

格差・分断と言う現実は他の国では容易に反資本主義・反市場経済、社会主義礼賛に繋がるが、米国ではむしろ市場と資本主義を強化する路線に収斂したことは、注目に値する。このように整理すると、トランプ・マスク氏の経済革命は左右両極が非難する新自由主義どころが、もっと激しい究極の自由主義(=リバタリアニズム)であり、大きな思想革命を伴っていることに気づかされる。それは市場と資本主義に対する強い信頼に起因している。AI革命はコストの透明性を大きく高め、市場機能を効率化した。いわば「神の見えざる手」を著しく強化した。それがトランプ・マスク流の究極のリバタリアニズムを可能にしている。

2025年米国はバブルへGO

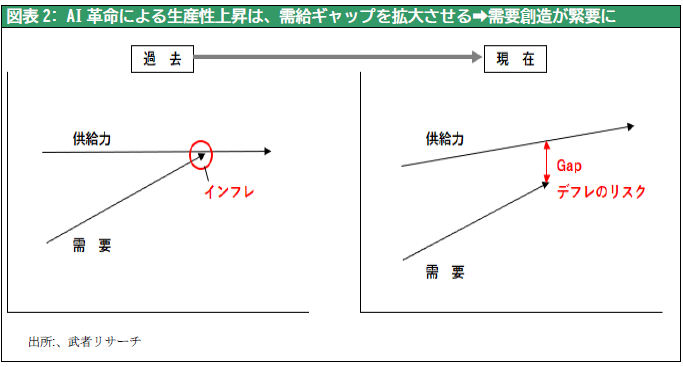

株式市場に目を転ずると、現在は1995年に多くの点で類似している。1995年は1996年12月の根拠なき熱狂(グリーンスパン議長)を経て、2000年のITバブルに向かう上昇相場の起点であった。類似点とは、①利上げ終了後に高い実質金利が維持されたこと、②長期金利も抑制されイールドカーブフラット化が長期化したこと、③ドル高が続いたこと、④技術革新(当時はインターネット革命、今はAI革命)の進行が旺盛な投資をけん引したこと、などである。

現在米国株式はPER23倍、益回りは4.3%と10年国債利回りとほぼ同水準になっており、決して割安とは言えない。またFRBはインフレと株式のバブル化を警戒し、2025年の利下げ幅を抑えようとしている。この姿勢はかえって長期金利の頭を抑えるので、1995年以降と同様に、イールドカーブのフラット化が長期化することになる。そうした環境の下で、AI革命とトランプ・マスク氏のリバタリアン革命により、人々の強気度は高まっていく。米国株式はバブル色を帯びつつ、騰勢を強めていくと予想される。

図表3 1995年と類似する金融環境(金利高止まり、イールドカーブフラット化、株高)

(2)日本株の魅力、超割安、好需給、株価革命を推進するM&Aブームの曙光

日本の好位置、魅力的バリュエーション

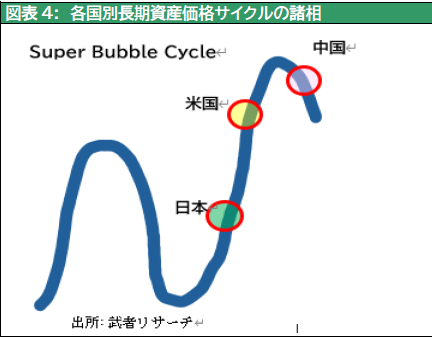

日本株式も米国株に劣らない、魅力を備えている。それは魅力的なバリュエーションと好需給である。国際分散投資における長期資産配分に際しては、資産価格サイクル(スーパー・バブルサイクル)が重要である。資産価格の上昇下落の循環は、各国毎に10~数10年の固有の周期が観測でき、投資家にとって幸運なことに、この資産価格サイクルは国によって全く位相が異なっている。よってサイクルの高値にある国の資産を売って底値にある国の資産を買えば、長期的運用成果を大きく高めることができる。

図表4各国別長期資産価格サイクルの諸相

主要国の資産価格サイクルを図示すると、中国赤信号、米国青から黄色への境目、日本青信号となる。中国は史上空前のバブルをサイクルのピークを過ぎたところにあり、不動産価格の底入れははるか先であろう。資産投資は抑制し、cash is Kingに徹するべきだ。中国政府はバブル対策として10兆元の地方融資平台などの隠れ債務の肩代わりを発表したが、バブルの規模からすれば焼け石に水に過ぎない。中国で求められる不良債権最終処理額は膨大なものである。①地方融資平台の債務残高66兆元(=1300兆円)、②家計債務の累積額(2009~2022年)10兆ドル=70兆元、③中国国内の売れ残り新築物件の在庫は9000万戸(単価2000万円と見積もっても1800兆円=90兆元)などから、ざっと見積もっただけでも60兆元、GDP比約6割の処理が必要である。(ちなみに日本の場合地価はピークから8割下落して底入れした。この間発生した不良債権は100兆円、対GDP比20%の不良債権が処理された。)

米国では資産価格は概ねフェフバリューにあり、金利急騰が起きれば、直ちにバブル化する、黄色信号寸前の状態にある。リスクテイクには警戒心が望まれる場面である。それらに対して日本は、バブル崩壊後の底入れからしばらく経った局面であるが、資産価格は割安水準にある。日本における投資リスクは日本株持たざるリスクであり、ほぼすべての投資主体は日本株を執拗に買い続けざるを得なくなる。

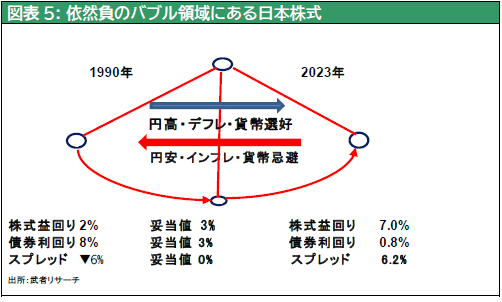

高リターンの日本株に向かって資金は流れ続ける

日本の株価は著しく割安なので、今後さらに上昇していくことはほぼ確実である。株価の最もピュアで正確な物差しは国債利回りとの比較であるが、日本株式は現在株式益回り6%、国債利回り1%と国債に比して著しく大きなリターンを提供している。1990年の日本のバブル時の両者が株式益回り2%、長期金利8%であったことと比較すると、天と地の逆転が起こっていることが分かる。1990年は株価が著しく割高(=正のバブル)であったのに対して、現状は著しく割安(=負のバブル)状態にある。

図表5 依然負のバブル領域にある日本株式

しかしながら日本家計の資産配分は著しく非合理的で、年金・保険を除く金融資産の71%が利息ほぼゼロの預貯金に眠っている。他方配当だけで2%、内部留保を含めれば6%のリターンがある株式と投資信託は27%のウェイトに過ぎない。ちなみに米国は株・投信が77%、現預金は17%と全く逆の構成になっており、米国家計は株高により大きな資産形成を続けている。米国家計の純資産はリーマンショック(GFC)直後の2009年の59兆ドルから2023年末には156兆ドルと14年間で97兆ドル(対GDP比3.5倍)という巨額の資産形成を実現し、それが堅調な消費をもたらしている。日本でも、岸田政権による個人株式投資の減税枠の拡大(NISA改革)がきっかけになり今後現預金から株投信へと、怒涛の資金シフトが起こり、株高を加速させるだろう。

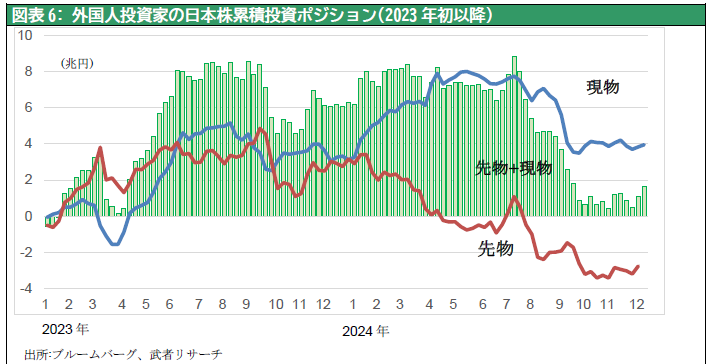

すべての投資主体が日本株を持たざるリスクを真剣に考えざるを得なくなっている。まず最大の買い主体の外国人投資家であるが、外国人は昨年来世界主要市場で最も値上がりした日本株の比率を高めるどころかほぼすべてを売ってしまい、再度日本株がアンダーウェイトになっている。今後は再び買増す動きが強まると予想される。

図表6 外国人投資家の日本株累積投資ポジション(2023年初以降)

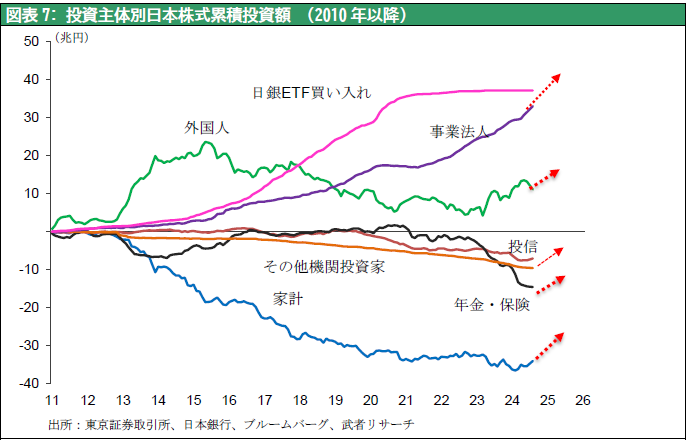

消極的だった国内投資家は、大幅に日本株を買い増す必要に迫られている。個人投資家はNISA改革が始まり2024年1~6月で10.1兆円が買い付けられた。年間では20兆円、前年比4倍増のペースである。今のところこの大半が海外投信だが、日本株へのシフトが起きるだろう。企業は、PBR1倍以下の是正を求める金融庁、東証の要求に押されて自社株買いに走っている、年間20兆円、前年比倍増ペースが続いている。更に年金など機関投資家はインフレ定着、金利上昇の下でこれまで最大の投資項目であった日本国債投資比率の引き下げを迫られており、株式シフトを余儀なくされている、政府は株式投資で大成功をおさめたGPIFの運用方針を、国公共済(KKR)など公的年金運用の分野広げていくことを公言し始めた。このようにこれまで鳴りを潜めていた日本株の国内投資家が、数十兆のペースで日本株を買う趨勢となっている。植田ショック、石破ショック後の株価の急回復は、そうした投資家の買い出動が牽引した。国内投資家層に厚みが出てきたことにより、外国人の短期筋に翻弄された市場が安定性を高めていくだろう。

図表7 投資主体別日本株式累積投資額(2010年以降)

日本にM&Aブーム勃発、株水準訂正の推進力に

1988年のKKRによるRJRナビスコ買収に象徴される米国の買収ブーム、は2000年のドットコムバブル形成に向かう株高を準備したが、今の日本に同様の動きが起きている。東証・金融庁によるPBR1倍以下の企業の是正要求、日経新聞私の履歴書へのKKR創業者ヘンリー・クラビス氏(30年前は米国でも野蛮人と言われていた)の登場など、日本の政策と企業社会のM&A受容姿勢への変化は驚くばかりである。カナダ企業であるアリマンタシフォン・クシュタール(ACT)によるセブン&アイの買収提案は、資本の効率性をないがしろにし、低株価を放置してきた日本の株式市場に大きく活を入れるものになるだろう。日産・ホンダの経営統合も台湾メーカーの鴻海による日産買収意向が伏線となっている。日本は米国が進む株式資本主義に急速にシフトしている。それは海外投資家の日本株買い、企業による自社株買いを通して、日本株のバリュエーション革命を推進するだろう。

(3)何故2024年、4万円で足踏みしたのか、2025年は足かせを解きほぐせるか

何故2024年に日経平均株価は4万円寸前で足踏みしたのだろうか。第一は景気実態の低迷、第二は不適切な政策への懸念、で上値を刈り取られた、の2つが決定的であろう。

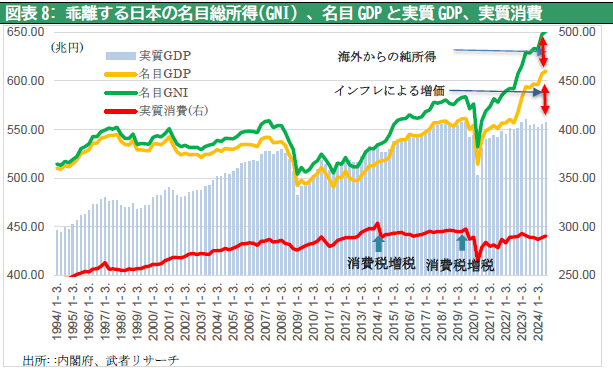

2024年の失速、円安インフレの被害が家計に集中

株高により期待で始まった2024年は日本経済の失速で終わった。主因は物価上昇による実質賃金の減少により実質個人消費が2023年1~3月をピークに減少に転じたためである。2024年6月からの定額減税により補填されたもののその額は3兆円と実質消費減少6兆円の半分に過ぎず、消費水準の低迷からは抜け出せなかった。図表8に見るように実質個人消費支出を振り返ると、過去10年間では、2014年3月の消費税増税(5➡8%)直前の2014年1~3月の310兆円がピークで、その後一度もそれを上回っていない。直近の2024年7~9月は前年比小幅プラスに浮上したものの、依然として10年前のピークに比べ4%減の水準にある。

加えて年初の型式認定不正による自動車減産や中国経済不振による輸出の低迷が、円安によるインバウンドの増加、設備投資の増加などのプラス要素を押し消した。日本の工業基盤が衰弱してしまって円安による生産回復に時間がかかっている事、インフレによる実質所得減のリカバリーに時間がかかっている事等から、円安のプラス効果発現までのタイムラグが長くなっためである。

実質賃金上昇、投資と生産増の好循環、インバウンドで日本の潜在成長率高まる

しかし2025年は繰り延べられていた円安によるJカーブ効果の発現が顕著になることは確実である。2025年も2年連続の5%賃上げが続き、実質賃金は2%を超えるプラスに浮上していくだろう。国民民主党の頑張りによる恒久減税の寄与も期待でき実質消費は1~2%のプラスに浮上するだろう。インバウンドの増加に加えてTSMC熊本工場の稼働など、設備投資増の生産力化も見込まれる。OECDの2025年経済見通しは、米国2.4% 、ユーロ圏1.3%に対して日本1.5%と堅調な伸びを予想している。

図表8 乖離する日本の名目総所得(GNI) 、名目GDPと実質GDP、実質消費

日本の政策リスクは無視できる

2024年に株価の足かせとなった不適切な政策の発動懸念は、2025年は大きく薄らいでいくだろう。 2024年は7月に史上最高値を付けた後、「植田ショック」「石破ショック」と言う二つの政策ショックで、日本株式のボラテリティーが異常に高まった。植田日銀の前のめりの金融引き締め姿勢に驚き8月には3日で20%と言う

大暴落が起きたが、その後の政策スタンスの修正で株価は元に戻った。また金融財政引き締め政策を持論としてきた石破氏が自民党の総裁に決まったことで、10月に株価は急落したが、すべての引き締めプランが棚上げされ、岸田氏の「新しい資本主義」の踏襲が打ち出されて、またまた株価は元に戻った。

心配されている石破リスクも石破メリットに転換しそうな予感がある。健全財政と金融規律路線を主張していた石破氏は、君子豹変しその持論のほとんど全てを反故にした。

円安のメリットはインフレによる名目成長率の急伸、海外所得の増加となって企業収益と税収増加をもたらしている。この企業利益と税収増加を家計に還流させる上で、石破自民党の少数与党化は、恒久減税を主張する国民民主党に譲歩せざるを得ず、むしろプラスになっている。来年の参院選を睨めば、恒久減税の引き上げは、石破政権延命の決定打になるかもしれない。

国際政治を概観すると日本の優位性が一段と際立っている。中国やロシア、北朝鮮、イランなど専制国家に対する厳しいタンス、DEI(多様性、均等性、包括性)やPC(ポリティカル・コレクトネス)など、経済合理性を否定する心情の影響の小ささ、安倍・岸田政権から踏襲されているより透明で自由な金融を推進する「新しい資本主義」路線、等日本の政策のフレームワークは、グローバル投資家にとって極めて納得性のあるものである。

2025年は日本産業ルネッサンス元年に

2025年はTSMCの熊本工場の稼働が始まり、日本の産業拠点としての根源的強さが再評価される元年となるだろう。日本の産業基盤の素晴らしさに驚愕したTSMC創業者のモーリスチャン氏に見られるように、日本の生産拠点としての圧倒的強さを思い知らせる事柄が、これから続出するだろう。

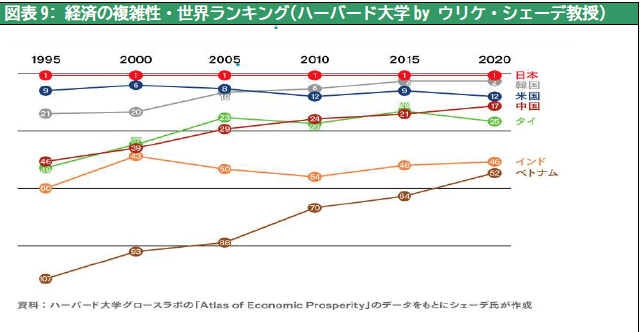

図表9はハーバード大学が作成している「世界の経済複雑性ランキング」(ECI)であるが、日本が一貫して世界のナンバーワンであることに、注目するべきである。このランキングは、世界各国の輸出データに基づき、(1)輸出品の複雑性と多様性、及び(2)偏在性(独占度)を評価し、順位付けしたもの。複雑性が高いほど高付加価値産業を有し、産業の多様化が進み、世界市場での独占度が高いことを示している(カリフォルニア大学サンディエゴ校ウリケ・シェーデ教授著「シン・日本の経営~悲観バイアスを排す~」日経BPで紹介されている)。

スマートフォンを例にとると、スマートフォン完成品の組み立て以上に、材料や部品、製造機械の技術的ブラックボックス部分が大きい方がランクが高くなる。日本はスマホの生産シェアは低いが、スマホの最終完成品に至る必要技術を世界で一番多く備えていると言える。「あらゆる必要なものは全部日本で揃う」ということである。

図表9 経済の複雑性・世界ランキング(ハーバード大学)

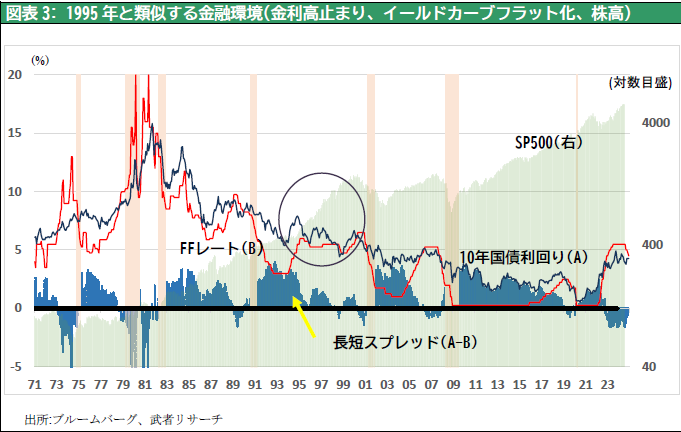

また国際的ビジネスマンにとっては今さらではあるが、(突出した異能はいないが)日本の労働力の均質性、レベルの高さ、労働に対する誠実性が抜きんでていることは、OECDによる成人力調査によって明らかにされた(図表10)。ビジネス拠点としての日本の優位性は、同時に半導体工場の建設が進む米国やドイツなどとの比較において、際立っていくだろう。日本が先端産業の世界的製造拠点として復活することは明らかである。日本の産業ルネッサンスはすぐそこに来ている。

図表10成人力国際ランキング(OECD2022年調べ