市場はV字回復、ハルマゲドンは来なかった

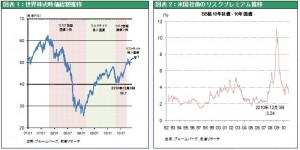

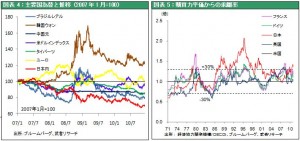

2010年の世界経済と金融市場は大恐慌の淵から鋭角的立ち直りを見せた。世界経済は新興国主導で回復軌道に入った。また崩壊の淵にあった金融市場は正常化した。この間周期的に悲観論が蒸し返された。2009年6月には「偽りの夜明け論」、2009年11月には「ドバイショック」、2010年1月には「ポルカーショック」、2010年5月には「ギリシャショック」、2010年8月には「米国デフレ論」と周期的に市場不安をかき立てるミニショックが勃発した。悲観論者はその都度、いよいよ問題先送りによる弥縫策(びほう策)の賞味期限は過ぎた、経済危機と株価下落が再燃する、と主張した。しかし株価はV字回復を続けリーマンショック前の水準に戻った。また歴史上空前の急上昇を記録した社債のリスクプレミアム(=市場が織り込む倒産確率)は急低下し、やはりリーマンショック以前の平常時に戻った。ハルマゲドン(破局的経済悪化)が到来するとの悲観シナリオは実現しなかった。

悲観論の誤りは明白、日本に強く残る悲観バイアス

図表3は当社が2009年3月(世界株価ボトムの時)に作成した、悲観論と楽観論の論理を整理したものである。当社は楽観論に立ち、100年に一度の金融パニックは100年に一度の投資チャンスだと主張した(その詳細は「日本株大復活」PHP研究所に記した)。金融パニックは経済実態の深刻な病気の現れと考える悲観派は、回復は望めないと説き、当社は金融パニックは実態とはあまり関係がないので、市場の正常化により株価やクレジット価格は急回復すると主張した。1年半後の今日どちらが正しかったかは明瞭であろう。ここにおいても悲観論を踏襲すれば、この先全てのリスクテイクは不可能となる。今こそ悲観論を捨て、リスクテイクに復帰するべきであると考える。幸い世界株式市場の中で日本だけは悲観論が是正されていない。つまり日本にはいまだ悲観バイアス是正による大幅な株価回復の余地が残されているのである。

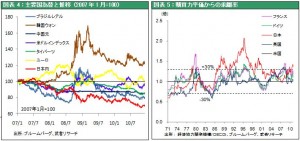

日本の独り負けは超円高のため

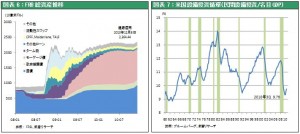

日本株式に関してだけは、悲観論が完全に誤りとは言えない展開が続いた。2010年11月末の世界株式時価(ドルベース)が2009年3月のボトム比91%と鋭角回復した中で、日本株式は40%と著しく立ち遅れた。日本独り負けの状態であった。その最大の原因は円の独歩高にある。円は2007年のサブプライム金融危機以降対ドルで47%と急騰した。この間日本の貿易上の競争相手である韓国ウォンは対ドルで21%の下落、ドイツ(ユーロ)はギリシャ危機ぽっ発により20%と対ドルで通貨価値を切り下げており、日本は著しく不利な環境におかれた。2010年9月のOECDによる相対物価比較(購買力平価からの乖離率)は日本+51%、ドイツ+11%、韓国-20%となった。それは日本の相対賃金が著しく高くなったことを意味し、日本に対して強力なデフレ・賃金引き下げ圧力をもたらした。異常ともいえる円高は日本の輸出数量を抑制するとともに、日本国内に大きなデフレをもたらし、日本経済と企業収益の回復力を削いだと言える。

超円高は悲観論の消滅とともに終わる

競争力が落ち目にあり、最も経済停滞色が強い日本円の過大評価が続いた原因は世界の金融市場がデフレシナリオから脱せず、Cash is Kingの心理に支配され続けたからである。ただでさえ投資需要が冷え込み潤沢な資本が有効に活用されておらず、長期デフレで長期金利が世界最低の日本に資金が流入した。その資金はデフレシナリオの下で最初からインカムをあきらめた資金であり、その根拠は「みんなが買うから円高になる、故に円を買う」と言う自己実現性にあり、短期投機資金である。なぜみんなが買うかと言えば、第一の理由はデフレによる実質金利高、同じゼロ金利でも物価格差により円はドルより2%の実質金利高となっている。経済が弱い故にデフレとなりそれが通貨を強めて更なる景気の脆弱性を招く、という悪循環に日本ははまった。第二は通貨当局がデフレ親和的との信仰、もっともそれは日銀の10月のリスク資産購入決定で見直されつつある。第三に日本円は過去20年常に世界最強であり、円投機は報われ続けたという成功体験がある。こうしたことから、世界金融危機の深化=日本円の選好は、世界の投資家の間で条件反射となってきたのである。

デフレシナリオを廃棄する時

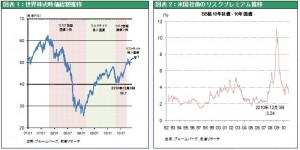

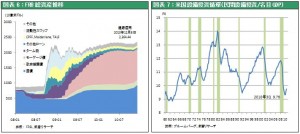

しかし環境は変わった。2011年は米国の一段の金融緩和と実体経済の回復により、グローバルデフレシナリオの廃棄が想定される。それはデフレシナリオとともに進行した円高を終焉させることとなるだろう。世界経済回復と円安転換は日本株式にとって二重の追い風である。鍵となる米国経済は回復初期の踊り場の時期を過ぎ、徐々に成長力が高まる局面に入っていくと予想される。2010年末の2つの経済政策が決定打となるだろう。①金融史上の画期的な大実験QE2量的金融緩和第二弾と、②財政出動(ブッシュ減税の2年延長と1200億ドルの一年限所得減税)である。QE2の目的はFRBが資産を購入することで直接市場心理を鼓舞し(animal spiritsを強め)、投資と消費の背中を押し続けることである。これに減税が加わったことで、米国経済は2011年には3%以上の成長軌道に入り、今後数年以上の長期景気拡大につながる可能性が高まっている。米国ではほぼ10年サイクルの設備投資循環(設備投資対GDP比率のボトムで景気は底入れし、ピークで天井を付けると言う循環)が繰り返されているが、現在は、設備投資対GDP比が2010年1Qで9.3%の歴史的大底をつけた直後にある。

日本株式の大相場が始まる

そうした条件の下で2011年は長期円安トレンドの起点となるのではないか。米国経済回復に加えて日銀のスタンス変化が市場の注目を集めている。日銀はFRBに先行する形で円高回避と資産価格押し上げのための新金融政策を打ち出した。それらは日本人のリスクテイク意欲を復活させ対外投資を盛り上げ、円高阻止の要因となる。円の購買力平価比5割高と言う極端な過大評価をもたらしている円高投機ポジションは大きく巻き戻されるだろう。対中封じ込めのパートナーとして、米国の対日協調意欲が強まっていることも円安要因である。

Cash is King の終焉

米国景気の回復と円安の定着は、2010年世界最悪のパフォーマンスであった日本株式の、著しい再評価に結び付くだろう。2000年代にはいって定着したマイナスのパブル、日本の異常な割安の株式、不動産などのリスク資産の本格的価格是正が始まると考えられる。株式の配当利回り2%、益回り6.6%、PBR1.1倍は等の株式バリュエーション指標は、1%利回り国債に比べてかつてない割安状態となっている。また日本不動産の期待収益率と金利とのギャップは主要国中最大であり、日本の不動産に対しても海外投資家の注目が高まっている。また新興国資産投資は大幅な利回りが期待できる。こうした高いリターンを提供している株式・不動産・外貨資産などリスク資産への安全資産からの巨大な資金移動が始まる。日本財政破綻、国債暴落のキャンペーンとも言える世論の高まりはそうした安全資産からの逃避を促進する。2011年は日本に20年間定着した「Cash is Kingの時代」の終焉、「デフレ」終焉の年となるのではないか。