新時代の金融緩和=資産価格対策に乗り出した日銀

日銀が本格的、非伝統的金融緩和に乗り出した。バランスシートを使ってETFやREITなど金融資産そのものに投資すること、つまり資産価格に直接影響を与えるための試みを始めたのである。中央銀行による明白なリスク資産への投資は、古い教科書にとらわれている論者からは「禁じ手」との批判も寄せられる。しかし、

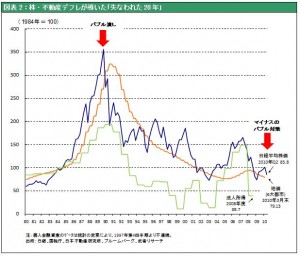

① 米国でもそうだが日本で特に顕著な資産価格の「マイナスのバブル=資産デフレ」化が進行していること(図表1、2参照)、

② 直接金融化により資産価格のレベルが信用創造に直結する時代に入っていること、

③ 「マイナスのバブル=資産デフレ」が円高の誘因となりそれが更なる非合理的な円高投機を促進していること、

などの新しい現実がある。この新しい現実に日銀は初めて直接向き合ったと言える。これは日銀政策の歴史的転換点と評価できる。

日銀はかつても資産価格をターゲットに金融政策を行ってきた

しかし振り返ってみれば1990年にかけて日銀が行った金融引き締めや不動産貸出規制は、明確に不動産バブルを潰す目的の金融政策であった。「プラスの資産バブル」と闘った日銀が、2000年代に入って定着し、最近一段と深刻化した「マイナスのバブル=資産デフレ」との戦いを放棄してきたことは、むしろバランスを欠いていた、と評するべきであろう。

不満は残る

勿論資産買い取り基金の規模は当初総額5兆円と小さいこと、詳細なアクションプログラムは不明で日銀事務方に委ねられていること、買い取り対象に外債(円高対策の肝)が含まれていないこと、など問題点はある。しかし基金による中長期国債購入分は、「日銀券ルール(日本銀行保有の中長期国債残高は銀行券発行残高を上限とする)」の適用外とされていることから、基金の規模を拡大させれば、 無制限に中長期国債を購入することが可能となる。それはポートフォリオリバランス効果を通じて資産価格全般を押し上げるだろう。10月5日の日銀決定は、日本の「マイナスの資産バブル=資産デフレ」を終焉させる画期となるかもしれない。バーナンキ率いる米国FRBと戦線を揃えた日本中央銀行の戦いを決して軽視するべきではない。投資家は、古くからの格言「Don’t fight the FED(中央銀行と闘うな)」を肝に銘ずべき時である。