2011年03月22日

投資ストラテジーの焦点 第K292号

G7協調介入の歴史的意義、長期円高の終着点

謹んで地震災害のお見舞いを申し上げます この度の東北地方太平洋沖地震により、亡くなられた方々のご冥福をお祈り申し上げますとともに、被災された皆様、そのご家族の方々に対しまして、心よりお見舞い申し上げます。 皆様の安全と、一日も早い復旧復興をお祈り申し上げます。

はじめに

500年から1000年に一度の危機は、言を絶する被害をもたらした。しかし、震災の今後のGDP成長率に与える悪影響は限定的である。東北4県のGDPは全国比で4%弱と低いこと、被害の中心は津波でその影響は沿岸部に限定され、より高台の地域にある工場の多くは壊滅的打撃を免れたこと、インフラの多くも早期に修復が可能であること、などによる。2011年下半期には、生産活動に対するマイナスの影響が消えると見られる一方、政策効果(震災対策による金融緩和、財政出動、円安誘導)、生産の回復効果、復興建設需要などの寄与が予想される。 それ以上に、震災によって誘導された意外性のあるG7による協調介入は、長期円高トレンドを転換させ、「日本の失われた20年」を終焉させる転機となる可能性が大きい。March 11thがなぜ転機となるのか、それは世界が心から日本の復活を必要としているからである。なぜ今日本がそれほどに重要なのか、背景には地政学環境の急変があり、それは米国の国益と深く関わっている。 (1)協調介入はトレンドの大転換点であった (2)なぜ今回の協調介入がG7共通の利益なのか (3)地政学から見た円高修正の必要性 (4)長期ドル安トレンドの転換点間近

(1) 協調介入はトレンドの大転換点であった

意外性のあるG7協調介入

先週末の2011年3月18日、G7による緊急の電話会議が開催され、声明発表とともに協調介入が実施された。76円/ドルへと史上最高値まで急伸した円相場は、81円/ドル台まで押し戻されている。G7の共同声明は、「為替レートの過度な変動や無秩序な動きは、経済・金融の安定に悪影響を及ぼす」とし、「日本当局からの要請で、 米・英・カナダ・欧州中銀は為替市場で協調介入に参加する。為替市場をよく注視し適切に協力する」。また「必要とされるいかなる協力も提供する用意がある」、とうたっている。このG7による共同声明と協調介入の実現は、日本当局にとってすら、意外性のあるものであった。

G7協調介入は長期トレンドの転換点であった

図表1に見るように、過去G7の協調介入は5回あった。即ち、①1985年9月プラザ合意(ドル高修正)、②1987年2月のルーブル合意(過度のドル安是正)、③1995年8月の円高阻止、④1998年6月の円安是正、⑤2000年9月のユーロ安阻止、であるが、いずれも協調介入は為替の長期トレンドの転換点となっている。今回も、介入がファンダメンタルズに合致していること(日本が更なる金融緩和を迫られているのに対して、米国や欧州は金融緩和政策の出口が検討され始めている)、米国の利益に合致している可能性があること(デフレ対策が終わり対外投資に政策重点がシフトする時期に入ること)、の2点から、長期円高トレンドの終着点となる可能性が強い。

(2) なぜ今回の協調介入がG7共通の利益なのか

「円高投機」の根拠、グローバルデフレシナリオはすでに破綻

G7声明が日本に対する人道的支援にとどまらず、協調介入に至ったのは、円高阻止がG7の共通の利益と認識されたからである。それは「円高投機」が、始動しつつある世界景気回復を妨げるものだからである。 「円高投機」の背後にあるものは、グローバルデフレシナリオであり、円買い・米株売りといったトレードを伴っている。円高はグローバルリスク回避シナリオ(リスクオフ・トレード)の象徴になっており、世界的なリスク資産の価格下落と表裏一体をなしている。それはQE2でリスクテイクを鼓舞し、株価などの資産価格を押し上げようとしている米国中央銀行にとっても容認できない動きなのである。 また「円高投機」は景気回復が脆弱で、震災の直撃を受けた日本をことさら傷めている。図表2、3に見るように、2007年以降の円は独歩高を続けたが、それは購買力平価から見て極端であった。日本円は再び購買力平価(対ドル比較)からの乖離が50%という極端な水準にいたっている(図表4)。その極端な円高が、日本のデフレを深刻化させ、日本株の突出したプア・パフォーマンスをもたらし、日本経済回復の妨げになってきた。

「円高投機」の反合理性・反社会性

しかし、今や米国の景気回復が明白になったことにより、「円高投機」の非論理性・反社会性が鮮明になっている。つまり円高は純粋に需給・投機の産物である、ということである。地震ショックにより、過去の円キャリートレードの清算需要、あるいはリスクオン・トレード(日本株買い、日本円売り)の清算を迫られた投資家の反対売買が誘発された。これをきっかけに、悲観論をかさにきて一気に相場を売り崩す動き、「人の不幸につけこんだ投機筋は」G7という巨大な敵を招いてしまった、といえる。 『資金移動には正常なものとネガティブなものとがある。正常なそれはよりリターンの高い分野に資金が移動し、経済効率を極大化させる。ネガティブなそれは、リターンの追求をあきらめ、元本の保全に専念する投資行動で、経済成長を阻害する。2008年以降の円高をもたらしている資金移動はどう見ても、高いリターンを求めた建設的資金移動の結果には見えない。ただでさえ投資需要が冷え込み潤沢な資本が有効に活用されておらず、長期金利が1%そこそこの日本への資金流入は、純粋な投機需要によるものであろう。その根拠はと言えば、自己実現的な円高を前提としているとしか思えない。そうしたネガティブな資金移動は、「グローバルデフレシナリオ」に基づいたものであった。故に、米国経済の持続回復に黄色信号が灯り米国株が下落するたびに、円高が進行してきたのである。』 『円高は世界市場の弱い環である日本株を直撃し、日本の景気を押し下げる。また、世界から資金を吸い上げ各国のデフレを誘発する。円高は日本のみならず、世界デフレの一里塚なのである。従って円投機を抑制し日本から世界に資金を還流させることは、世界デフレへの悪循環を断ち切るうえで、決定的に重要である。仮に日本が為替介入で30兆円、3500億ドルの米国国債を購入すれば、現在検討中のFRBの追加金融緩和策を大きく支えるものとなる。円高阻止の国際協調の構築は日本のエゴではなく世界の利益なのである。』(ストラテジーブレティンvol.27「円高阻止で世界デフレを食い止めよ」2010年9月1日 より )

(3)地政学から見た円高修正の必要性

意外性あるG7協調介入

それにしても、なぜ日本の通貨当局すら驚くほどの、意表をつく迅速性を持ってG7協調介入がなされたのか、その背景には円安誘導による日本経済支援が必要という、地政学的事情があったと考えられる。それが同じ円高阻止を目指した協調介入でも、1995年との決定的な相違点である。

米国にとって緊要の「日米同盟再構築」

なぜ今世界が日本の応援団なのか。それは地震の災禍の大きさ、人道的見地のみならず、日本が地政学的に見て、要の位置に立っているからである。昨年後半以降、米国の対日態度は激変していた。それは最近の、米国国務省メア日本部長の失言に対する米国側の迅速で手厚い対応に、如実に現れている。キャンベル国務次官補の間髪入れない謝罪訪日、ルイス駐日大使の沖縄への謝罪訪問、メア部長の罷免等は、米国にとって日本との同盟が決定的に重要になっていることの、証である。地震直後の様々なスピーチにおいてオバマ大統領は日本は米国の親しい友人で同盟国と繰り返し、あらゆる支援をすると強調している。それはもちろん人道主義に根ざしたものではあるが、日米同盟が、以前にもまして重要になってきているという、米国の国益とも深く関わっている。

対中圧力の要「日米同盟」

中国の経済躍進と軍事・政治プレゼンスの急速な台頭を受けて、2010年以降、覇権国アメリカが本腰を入れた対応に動き出した。中国という巨大な国に対抗するためにはアジア最大の民主主義国である日本との同盟の強化に着手している。中国を抑制し、中国に自己変革の圧力をかけ続けるためには、バランス上、隣国である日本のプレゼンスの高まりが求められる。もし、日本人がグローバリゼーションや市場経済に対する信頼を失い、漂流しはじめれば、東アジアは著しく不安定化する。日本経済の浮上が、覇権国アメリカの世界戦略にとっても極めて重要になってきている。それが以下に述べるペナルティとしての異常な円高を封印し、今回のG7協調介入を可能にしたと考えられる。 振り返れば1990年を境に日本経済の風景は一変し、長期デフレに陥った。その根底には日米安全保障条約の戦略的意義が「日本を守る同盟」から「日本を封じ込める同盟」へと大きく変質したことがあった。1990年にソ連・共産主義世界体制が崩壊し日米の共通の敵が消滅した。また当時、民生用電子機械、半導体、コンピュータ、自動車などの基幹産業において、米国企業は日本企業に負け続けた。そこで日本の経済躍進を食い止め米国の経済優位を維持することが、米国の世界戦略にとって最重要課題となったのである。当時の論壇では日米安保「びんのふた」論、つまり米軍が巨額のコストを払って日本に駐留する理由は、日本の軍事大国化を封じ込めることにあるという議論が盛んであった。軍事的従属の下で、日本の政策はアメリカからの要求に翻弄され、その要求を大いに受け入れた。

日本封じ込めの要、超円高

日本を経済的に封じ込めるプロセスで決定的だったのは、異常な円高であった。1990年代初頭、円は購買力平価の2倍という異常な過大評価となり、日本企業のコストを一気に国際水準の2倍に押し上げた。日本の労働者の賃金も2倍となったために、企業は雇用削減、正社員から非正規雇用へのシフト、生産の海外移転など劇的なコスト引き下げを迫られた。結果ユニット・レーバー・コストは大きく低下し、なんとか企業は競争力を維持できたのだが、日本の労働賃金はその犠牲となり、長期にわたって低下し続け、日本にデフレをもたらしたのである。 *詳しくは、投資ストラテジーの焦点(291号/2010年11月30日)「東アジアの地政学変化は日本経済復活のカギとなる~なぜ地政学が円高デフレを終らせるのか~」、武者陵司「『失われた20年』の終わり」(2011年、東洋経済新報社)、を参照 このように日本円の水準は、米国の利益とそれに基づく国際秩序によって、大きく揺さぶられてきた。G7の協調介入は、そうした国際意思の変化を明示している、と考えられよう。

(4) 長期ドル安トレンドの転換点間近

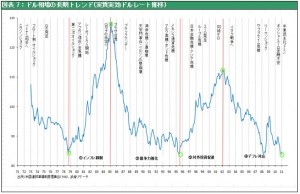

協調介入は図表7に見る、長期ドルトレンドの転換点とも符合している。ドル相場(実質実効ドルレート)は以下に見るように、大きな波動を繰り返してきた。そしてその背景には明確な米国の国益があった。

①1979年から1985年のドル高⇒狙いはインフレ抑制

インフレ、競争力低下などで弱体化していると見られた米国で不思議なドル高が続き、当局はそれを容認、benign neglectといわれた時代である。ドル高の狙いはインフレ抑制であった。当時の米国の最大の経済課題のインフレ抑制のためには通貨高必須であった。通貨高は自動的に米国賃金を国際水準から大きく引き上げ、結果として大幅な賃金引下げ圧力を生む。実際1979年にドル高に転じて以降、賃金水準の伸び率は著しく低下し、急上昇していた米国の単位労働コストは劇的に沈静化した。図表8参照

②1985年から1995年のドル安⇒狙いは輸出競争力強化

ドル高でハイパーインフレの危機は去ったものの、米国企業の競争力は著しく低下し、貿易赤字(特に対日)が急増した。この巨額の貿易赤字を放置すれば米国経済は危機に陥ると意識され、1985年のプラザ合意により大規模なドル高是正が開始された。

③1995年から2001~2年までのドル高⇒狙いは対外投資

1995年ルービン財務長官は強いドルは米国の国益というメッセージを発し、ドル高誘導に転換した。米国企業はすでにリストラを終えて収益力は向上し、情報革命により米国企業の競争力は強化されていた。また生産性向上により米国企業の単位労働コストは一段と抑制された。この強い企業力と金融力を生かしグローバル投資を推進することが当時の米国の国益であった。ドル高はその手段となった。

④2002年から2011年までのドル安⇒狙いはデフレ対策

ITバブル崩壊により、2001年9.11ごろより米国経済のデフレの危機が静かに進行した。バブルや過剰な信用創造の後遺症、不良債権と過剰債務の処理を迫られ、需要不足が定着した。ITバブル崩壊に次ぐサブプライム住宅バブルの崩壊は一段と労働需給を緩和させ、デフレ、賃金下落のリスクを高めた。デフレのリスクを抑制し賃金引上げ圧力を強めるためには、ドル安により米国賃金の対外水準を引き下げることが必須。その下でドル安が進行した。

⑤2011年以降~予想

2011年の景気回復の定着により、QE2量的金融緩和は完了する見通しが高い。資源価格の高騰、大きく下落しCPIを引き下げてきた住宅家賃の底入れなどが、物価上昇圧力を強めていくだろう。他方米国の企業収益は過去最高レベルまで高まり、大幅な資金余剰状態となっている。一段のグローバリゼーションとインターネット環境の高度化により、米国企業はグローバルな収益基盤の構築を急いでいる。ドル高により対外投資を強化したい環境といえる。 このように過去のドル相場の波動を振り返ると、それは米国国益およびそれぞれ局面での政策優先課題と密接に結びついていたことがわかる。それは大きく二つの要素に分かれる。第一は、循環要因、政策が戦うべきリスクがインフレかデフレかで、前者ならドル高、後者ならドル安となる。第二は、対外戦略要因である。国内経済が厳しく過去の投資成果を回収したい時、輸出により所得を稼ぎたい時にはドル安志向となる。他方国内経済が充実し対外投資により将来の布石を打つときには、ドル高が有利となる。以上の4つの選択肢の中で、米国の為替政策が決められてきた、と考えられる。 そうした観点に立てば、2001年以降ほぼ10年間続いたドル安局面が転換する時期が近づいてきた可能性が大きいと考えられる。今回のG7協調介入の背景には、米国政策の優先順位が転換しつつあることがある、と考えられる。